Les fonds fiscalement avantageux : En quoi consiste les fonds de Catégorie de Société et à qui s’adressent-ils ?

Auteur: Pascal Dion

Comptes d’épargne fiscalement avantageux

Afin d’optimiser votre situation financière, il est conseillé de cotiser à vos régimes enregistrés, tels vos REER et CELI avant tout. Une fois vos droits de cotisations maximisés, sachez qu’il existe d’autres stratégies d’investissement comme les fonds communs de placement de Catégorie de Société (FCPS).

Comment la Catégorie de Société procure-t-elle des avantages fiscaux ?

Ce type d’investissement s’effectue dans des comptes dits « non enregistrés ». Ces derniers sont investis dans des fonds communs de placement constitués en tant que société plutôt qu’en fiducie. Ils vous permettront de jouir d’une efficience fiscale en vous donnant accès à un report d’impôt ou même de choisir avec quel taux vous auriez à payer des impôts.

Comment ça fonctionne ?

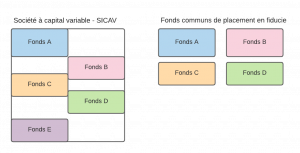

Dans une structure de FCPS, une série de fonds et de portefeuilles est regroupée et forme une seule et même entité légale. La différence est que les fonds communs de placement sont normalement constitués en fiducie où chaque fonds est considéré comme une entité unique ce qui n’est pas le cas lorsqu’ils sont constitués en société.

Avantages des fonds communs de placement en Catégorie de société (FCPS)

1. Croissance fiscalement avantageuse

Mise en commun du revenu et des dépenses : Les fonds communs de placement de la Catégorie de Société peuvent regrouper leurs revenus, leurs gains, leurs pertes, leurs dépenses et leurs reports de pertes sur les exercices ultérieurs en vue de réduire le montant des distributions imposables générées par l’ensemble de la société.

2. Réception des distributions réduites fiscalement efficientes

La structure de Catégorie de société réduit les distributions : Cela réduit donc votre revenu imposable en équilibrant les gains de placement et les intérêts générés par le fonds de la structure catégorie de société ainsi que les pertes de placements et dépenses liées à ces fonds. Lorsque des distributions sont versées, elles se composent uniquement de gains en capital ou de dividendes fiscalement efficients, et non de revenus d’intérêt fortement imposés.

Il peut seulement y avoir 3 types de distributions et aucun intérêt n’y sera versé.

1. Dividendes canadiens

2. Dividendes sur gains en capital

3. Remboursement de capital.

3. Conversion de l’épargne en revenu de façon transparente

Lorsque vous êtes prêts à tirer un revenu de vos placements, les fonds de catégorie de société peuvent procurer un revenu mensuel régulier fiscalement avantageux de 5 à 8 % par année.

4. Liquidité fiscalement avantageuse avec l’utilisation de la série T

Les placements de la Catégorie de Société peuvent être combinés au Programme de retraits fiscalement avantageux de la série T. Cela permet de produire un revenu constitué principalement de retour en capital pendant plusieurs années jusqu’à ce que le prix de base rajusté (PBR) de l’actionnaire atteigne 0. Ensuite, la distribution sera constituée de gain en capital, ce qui est fiscalement avantageux.

À qui s’adressent les fonds communs de placement de la Catégorie de Société?

1. Particuliers

- Les FCPS représentent une option attrayante pour les investisseurs qui possèdent des placements non enregistrés, dont ceux qui ont maximisé leurs droits de cotisations à leurs REER ou CELI.

- Ceux qui sont en quête d’une source régulière de liquidités pour leur retraite

2. Pour les sociétés canadiennes indépendantes

- Le revenu de placement que touche une société est imposable au taux le plus élevé. Comme les FCPS réduisent au minimum les distributions versées, le revenu que doit déclarer la société est plus faible. Elle peut ainsi profiter davantage de la capitalisation de ses gains, puisqu’une infime portion est envoyée à l’impôt.

- Il est également possible de majorer le compte de dividendes en capital (CDC) de toute société fermée en y ajoutant la partie non imposable des gains en capital réalisés à la disposition des actions d’une société de fonds communs de placement. Un montant correspondant à 50 % du gain en capital est alors porté au crédit du compte de dividendes de l’entreprise (les pertes en capital sont à l’inverse portées au débit de ce même compte). Un solde positif du compte de dividendes en capital permet le versement d’un dividende en franchise d’impôt aux actionnaires, ce qui peut donc être très profitable.

3. Pour les retraités

- Avec l’utilisation de la série T, les FCPS fournissent aux personnes âgées un flux de liquidités fiscalement avantageux. Étant donné que les versements provenant de la série T correspondent à un remboursement de capital au cours des premières années, ils ne sont pas considérés comme un revenu aux fins de l’impôt.

En somme, les fonds de catégorie de société sont très avantageux du point de vue fiscal pour les comptes non enregistrés, tant pour l’investisseur particulier que pour les entreprises. Si la stratégie est utilisée correctement, les rendements après impôt peuvent être supérieurs à ceux qui n’utilisent pas cette stratégie.

Autres éléments à considérer sur les Fonds communs de placement en Catégorie de société

Une importante notion est que l'on soit en société à capital variable ou en fonds commun de placement en fiducie, il est impossible de passer d'un fonds à un autre sans déclencher un gain ou une perte en capital.

Prenez un rendez-vous avec l'un des membres de notre équipe.