Quels sont les défis actuels des retraités?

Auteur: Pascal Dion

Avez-vous pensé aux défis auxquels vous pourriez faire face lors de votre retraite?

Il devient de plus en plus difficile de préparer une retraite confortable. Que ce soit le coût de la vie qui augmente, les rendements plus incertains ou des taux d'intérêt plus élevés, les enjeux sont bien réels. Le contexte économique actuel nous oblige à revoir notre planification pour faire face aux nouveaux défis. Voici quatre enjeux majeurs et des stratégies pour s'y préparer.

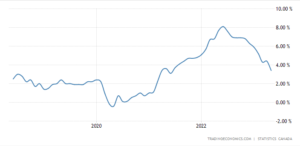

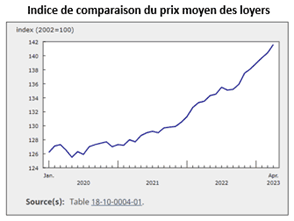

1. L’inflation ne donne pas de répit

Lorsque l'inflation est élevée, elle touche directement les retraités en diminuant la valeur réelle de leur épargne. Par exemple, un rendement de 6 % avec une inflation de 4 % signifie un rendement réel de seulement 2 %.

Stratégies recommandées :

- Favoriser les actions et FNB à dividendes : Ces titres peuvent générer des revenus récurrents sans nuire au capital.

- Investir dans des actifs résistants à l'inflation (infrastructure, immobilier, etc.).

- Revoir la répartition de l'actif régulièrement pour s'assurer qu'elle suit l'évolution du contexte économique.

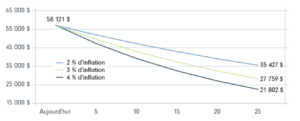

L’inflation gruge vos économies…

Source : Fidelity

De plus, l’inflation réduit la valeur de votre argent et de vos rendements chaque année. Le rendement réel d’un investissement se calcule en retranchant le taux d’inflation du rendement réalisé. Si on prend comme exemple un rendement annuel de 6% alors que le taux d’inflation de la même période est d’environ 4%, le rendement réel de cet investissement sera de 2%.

-

Acheter des actions et des FNB versant des distributions (dividendes, intérêt)

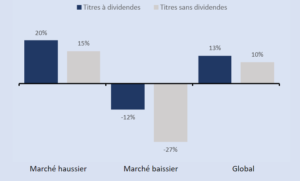

Détenir un portefeuille composé de titres ou fonds diversifiés versant de bonnes distributions de dividendes et d’intérêts s’avère une bonne façon de lutter contre l’inflation. Les titres à dividendes offrent généralement de stables revenus à leurs actionnaires, et ce malgré la volatilité des marchés. Les revenus de dividende et d’intérêt permettent de provisionner ses dépenses sans effectuer de retrait de capital. Donc vous pourriez générer des flux monétaires sans retirer l’argent que vous avez investi. C’est particulièrement avantageux à la retraite, puisque les retraits sont souvent une importante source de revenu mais réduisent votre épargne retraite.

Les titres à dividendes surperforment leurs pairs

Rendements d’un investissement de 10 000$ dans les 500 plus grosses actions américaines, selon les politiques de dividendes. (1979-2022)

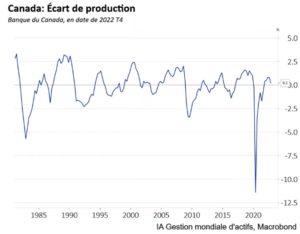

2. La volatilité dans les marchés

La volatilité des marchés pèse beaucoup dans la balance lors de la planification de la retraite. Saviez-vous qu’un retraité de 60 ans ayant une retraite de 25 ans pourrait connaitre quatre marchés baissiers? C’est donc en moyenne un krach tous les 6 ans! Il n’est pas nouveau que les marchés connaissent des périodes de fluctuations, certaines plus importantes que d’autres. Plus la retraite approche, plus les impacts des fluctuations sur votre portefeuille se font ressentir.

Les marchés baissiers génèrent un faible impact sur la valeur finale d’un portefeuille ayant une perspective long-terme. En revanche, le recul des marchés représente un risque plus élevé pour ceux qui approchent la retraite ou ceux déjà à la retraite puisque l’horizon de placement est réduit. Les chances de rattraper les baisses des marchés sont considérablement réduites. De plus, les retraits de fonds durant un marché baissier occasionnent une vente d’actifs à perte, ce qui réduit l’épargne retraite beaucoup plus rapidement que prévu.

-

Diversification du portefeuille

La diversification est une stratégie d’investissement permettant de réduire le risque de volatilité d’un portefeuille d’actifs en étant investi selon votre profil de risque dans différents titres, types de placements, secteurs, industries et régions géographiques. Les actifs ne réagissent pas de la même façon face aux changements dans les marchés puisqu’ils ne partagent pas les mêmes enjeux et tendances. Cette stratégie s’adapte à votre adhérence au risque et permet d’avoir un portefeuille qui fructifiera dans divers contextes sans compromettre son rendement global.

-

Réserve d’une à deux années de liquidités pour les dépenses à court terme

Cette stratégie nécessite de déterminer le besoin annuel net de capital pour couvrir les sorties de fonds à court terme et d’investir ce besoin dans des placements. Détenir le montant dont vous aurez besoin au cours de l’année dans des placements liquides vous aide à mieux gérer les volatilités du marché. Cela permet de stabiliser et protéger votre revenu de retraite puisque ces placements sont prudents et représentent très peu de risque. Les rendements de ces placements se basent sur les taux d’intérêt. Ils génèrent donc une bonne rentabilité quand les taux d’intérêt sont élevés.

3. Épuisement des économies (risque de longévité)

Les Canadiens vivent de plus en plus longtemps. Selon Statistique Québec, l’espérance de vie pour un homme et une femme est d’environ 81 ans et 85 ans respectivement. Combien de temps leur épargne-retraite durera-t-elle? La réalité est que les retraités doivent épargner davantage afin de profiter pleinement de leur retraite sans diminuer leur train de vie. La durée moyenne de la retraite est de plus de 20 ans et le risque de manquer de ressources avant la fin de la retraite inquiète à ce jour un grand nombre de Canadiens notamment pour les dépenses courantes mais aussi pour les soins de santé. Voici des stratégies visant à diminuer le risque de longévité.

-

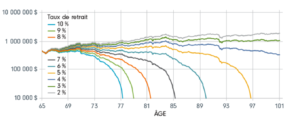

Effectuer un plan de décaissement efficace

Cette stratégie consiste à mettre en place des moyens d’utiliser les actifs qui ont été mis de côté pour la retraite pour s’assurer que cette épargne soit disponible pour aussi longtemps que vous avez besoin. Selon votre situation financière et votre occupation professionnelles, plusieurs véhicules d’épargne pourront bénéficier d’un décaissement progressif. Des stratégies de décaissement peuvent être adaptées pour votre situation personnelle. Le niveau du taux de retrait utilisé et les retraits effectués trop tôt ou trop vite pourraient augmenter votre risque de manquer d’argent. Assurez-vous de maximiser vos revenus et de diminuer vos impôts à payer en établissant un plan de décaissement adapté à votre situation en contactant votre conseiller en sécurité financière ou en prenant rendez-vous ici.

L’impact du taux de retrait sur l’épargne retraite

Source : Fidelity

-

Prendre une retraite progressive

Si vous croyez ne pas détenir suffisamment d’actif pour vivre une retraite confortable, une bonne stratégie serait de retarder votre retraite de quelques années ou d’entamer une retraite progressive en diminuant graduellement vos heures de travail dépendamment de votre situation. Cela permettrait d’augmenter votre épargne-retraite en plus de vos rentes, tout en facilitant la transition vers la prochaine étape de votre vie.

-

Commencer à épargner plus tôt

Nous savons que cette stratégie est simple et moralisatrice mais économiser périodiquement le plus tôt possible en vue de la retraite est une stratégie qui s’avère très payante. En effet, moins de d’actif seront nécessaires puisque votre investissement pourra bénéficier des intérêts composés sur plusieurs années tout en étant peu sensible aux imprévus des marchés. Si vous investissez à partir d’aujourd’hui 500$ tous les mois pendant 40 ans dans un investissement dont le taux de rendement est de 6%, votre investissement vaudra plus de 1 000 000$! En revanche, sans la croissance composée de 6%, vous auriez près du quart de la valeur, soit 240 000$.

4. L’impôt vous suit jusqu’à vos vieux jours

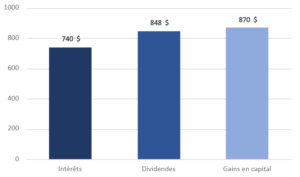

Réduire l’impôt sur le revenu avant et à la retraite est une bonne façon de faire durer son épargne-retraite. Les différentes sources de revenu que nos investissements génèrent ne sont pas imposées de la même façon. Les revenus se retrouvent sous plusieurs formes. Les plus communes sont les intérêts de placements, les dividendes et les gains en capital. Toutefois, il faut savoir que 50% des revenus d’intérêt peuvent être imposable. Puisque les revenus deviennent souvent plus limités à la retraite, il est important de demeurer fiscalement efficace.

Voici ce qui vous revient sur un revenu de placement de 1 000$ après impôt

Un taux marginal d’imposition de 26% a été utilisé pour l’hypothèse. Le taux d’imposition est porté à changer selon la situation de chacun. Les dividendes proviennent de sociétés canadiennes admissibles.

-

Maximiser vos cotisations dans des régimes enregistrés.

Le REER et le CELI sont des comptes destinés à épargner pour la retraite tout en réalisant des économies d’impôt. Vous pouvez même cotiser au CELIAPP qui peut être intéressant pour des stratégies fiscales de retraite. En déposant des cotisations dans un REER, vous obtenez des déductions sur votre revenu et ne payez pas d’impôt sur les bénéfices réalisés avant les retraits. Le CELI est avantageux puisque tous les bénéfices réalisés ainsi que les retraits sont libres d’impôts. Consulter votre conseiller en sécurité financière afin de connaître la cotisation idéale selon votre situation

-

Choisir ses investissements judicieusement

Le rendement d’un placement est un aspect primordial à considérer en investissement surtout en épargnant pour la retraite. Afin de conserver le plus d’argent après avoir payé l’impôt, une stratégie avantageuse est de prioriser les dividendes et les gains en capital puisqu’ils bénéficient d’un taux d’imposition moins élevé que les revenus d’intérêt. Le graphique ci-dessus démontre le montant qu’il restera dans vos poches après avoir généré un revenu de placement de 1 000$.

-

Le fractionnement de revenu

Cette stratégie consiste à transférer une partie du revenu de retraite admissible du conjoint gagnant le revenu le plus élevé afin de diminuer la charge fiscale familiale. Il est possible de fractionner jusqu’à 50% du revenu pension provenant soit d’une rente viagère, d’un régime de retraite d’entreprise, d’un REER ou d’un FERR. Le fractionnement s’applique uniquement à l’impôt, il n’a donc aucun transfert de fonds.

Les Canadiens sous-estiment les conséquences de l’inflation et de leur longévité. Les changements économiques actuels ne peuvent encourager suffisamment de repenser la planification de la retraite. Bien gérer son portefeuille est tout aussi important lors de la période d’accumulation d’épargne que de décaissement. L’imprévisibilité du marché d’aujourd’hui demande beaucoup de diligence lors du choix d’actifs pour d’atteindre les objectifs de placements et de retraite. Afin de vous aider avec votre paix d’esprit, nous vous recommandons de contacter votre conseiller en sécurité financière pour revoir vos habitudes d’épargne, votre stratégie de placement et pour s’assurer que vous êtes et demeurez sur la bonne voie.

Sources

https://dynamic.ca/fr/savoir/planification-et-strategies

https://www.finance-investissement.com/fi-releve/

https://www.finance-investissement.com/outils

https://www.rbcgam.com/fr/ca/learn-plan