Les 5 erreurs à faire pour manquer d’argent à la retraite

Il est difficile de s’imaginer à la retraite lorsqu’on a entre 25 et 30 ans. Ce concept, souvent abstrait, semble encore bien loin. Pourtant, beaucoup attendent trop longtemps avant de commencer à épargner, pensant avoir encore tout leur temps. Or, la retraite se prépare sur plusieurs décennies et chaque année compte.

Bien que certains éléments restent hors de notre contrôle, d’autres peuvent être anticipés. En prenant les bonnes décisions dès maintenant, vous évitez les erreurs les plus fréquentes et mettez en place une retraite à la hauteur de vos aspirations.

1. Attendre trop longtemps avant d’épargner

Chacun a une vision différente de la retraite. Pour certains, elle représente la liberté de choisir leurs projets et de dire non au travail tandis que pour d’autres, c’est l’occasion de réaliser des rêves longtemps mis de côté.

Le montant nécessaire pour bien vivre à la retraite dépend de plusieurs facteurs : les projets envisagés (voyager six mois par an ou simplement profiter de son jardin), le niveau de vie souhaité, l’état de santé futur et même l’âge auquel on prendra sa retraite. L'argument principal pour commencer à épargner tôt, que ce soit dans des régimes individuels comme le REER ou le CELI, ou encore dans des régimes collectifs avec votre employeur, est la puissance des intérêts composés. Ces intérêts permettent de générer des gains sur vos gains précédents, créant un effet boule de neige : un capital initial, même modeste, croît de plus en plus rapidement avec le temps.

Pour illustrer l'impact des intérêts composés et démontrer qu’il est plus avantageux de commencer à épargner tôt, prenons l'exemple de Stéphanie et Frédéric de retraite Québec :

- Stéphanie commence à épargner 1 000 $ par année dès l'âge de 25 ans et continue pendant 10 ans, pour un total de 10 000 $ investis. À partir de 35 ans, elle cesse d’épargner, mais laisse son capital fructifier grâce aux intérêts.

- Frédéric, quant à lui, ne commence à épargner qu'à 40 ans et investit 1 000 $ par année pendant 25 ans, pour un total de 25 000 $ investis.

En supposant un rendement annuel moyen de 5 %, Stéphanie accumulera 7 000 $ de plus que Frédéric à 65 ans, malgré un investissement total inférieur de 15 000 $.

Peu importe le montant investi, commencer tôt offre un avantage considérable. Grâce aux intérêts composés, même de petites sommes investies dès le départ permettent d’accumuler un capital plus important à long terme.

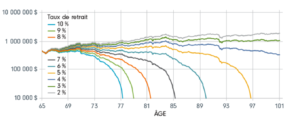

2. Sous-estimer son espérance de vie en prenant peu de risque à la retraite

Une erreur fréquente est de vouloir éliminer complètement le risque en misant uniquement sur des certificats de placement garanti (CPG) ou en conservant une grande partie de son épargne en liquidités.

Si les CPG rachetables offrent une certaine flexibilité, ce n’est pas le cas des CPG non rachetables, où l’épargnant doit attendre l’échéance pour accéder à son argent. Cette absence de flexibilité peut poser un problème en cas de besoin imprévu de liquidités.

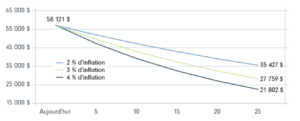

D’un autre côté, rester uniquement en liquidité peut sembler sécuritaire mais sans rendement du marché boursier, le capital risque de s’éroder avec le temps, notamment à cause de l’inflation. À moins de disposer d’un capital extrêmement élevé, cette stratégie peut entraîner un épuisement des ressources financières avant la fin de la retraite. Ce phénomène est appelé le risque de longévité, autrement dit, le risque de vivre plus longtemps que son capital.

Selon Retraite Québec, un homme de 65 ans a une chance sur deux d’atteindre 86 ans, et une femme a une espérance de vie encore plus longue. Cela signifie qu’une retraite peut durer 20 à 30 ans, et que beaucoup risquent de manquer d’épargne dans les 5 à 10 dernières années de leur vie.

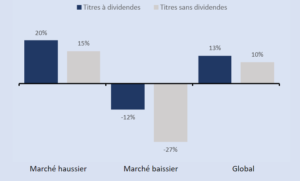

3. Prendre trop de risque dans ses investissements

Si éviter tout risque peut nuire à votre retraite, tomber dans l’excès inverse en misant uniquement sur des actions de croissance peut être tout aussi problématique. Certains retraités, ayant plus de temps pour gérer leurs investissements, tentent de maximiser leur rendement en prenant des décisions précipitées et en se concentrant exclusivement sur les marchés boursiers. Or, les marchés financiers sont imprévisibles. Selon Bloomberg, un retraité de 60 ans ayant une retraite de 25 ans connaîtra en moyenne quatre corrections boursières importante, soit un krach tous les six ans. Sans une bonne diversification, un portefeuille entièrement exposé aux actions peut entraîner une forte volatilité, un stress financier accru et, en cas de chute des marchés, une perte de capital difficile à récupérer.

La clé d’une gestion efficace de votre portefeuille repose sur une diversification équilibrée entre liquidités, revenu fixe et actions, adaptée à votre stade de retraite, à votre situation financière et à votre profil d’investisseur, afin de réduire les risques et vous protéger des aléas du marché boursier.

4. Demander ses rentes sans bien comprendre ses régimes de retraite gouvernementaux

Une erreur fréquente est de ne pas bien comprendre le fonctionnement des rentes gouvernementales, ce qui peut mener à des décisions précipitées nuisant à la planification financière. Beaucoup de retraités font leur demande trop tôt sans mesurer l’impact sur leurs finances à long terme.

Au Canada, il existe deux principales rentes gouvernementales :

- La Pension de sécurité de vieillesse (PSV) (fédérale)

- Le Régime de rentes du Québec (RRQ) (provincial)

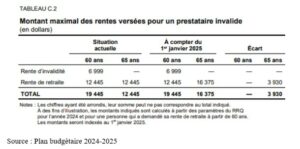

Le RRQ : Il est possible de faire une demande pour commencer à recevoir la rente dès 60 ans mais cela entraîne une réduction de 0,6 % par mois avant 65 ans, soit une diminution totale de 36 % si elle est demandée immédiatement. Cette erreur est courante et peut avoir un impact significatif sur les revenus à long terme.

À l’inverse, repousser la demande permet une augmentation de 0,7 % par mois, jusqu’à un maximum de 58,8 % si elle est reportée jusqu’à 72 ans.

La PSV : Disponible à partir de 65 ans, elle peut être reportée jusqu’à 70 ans, avec une bonification de 0,6 % par mois, pour un maximum de 36 % d’augmentation.

Le moment où l’on demande ses rentes est une décision stratégique qui doit être prise en fonction d’un plan de retraite et de décaissement bien structuré. Ce plan permet d’identifier les meilleurs moments pour demander la rente et ainsi optimiser ses revenus de retraite afin d’en avoir plus dans ses poches. C’est pourquoi il est essentiel de consulter un conseiller financier ou un planificateur financier. Vous pouvez prendre un rendez-vous ici.

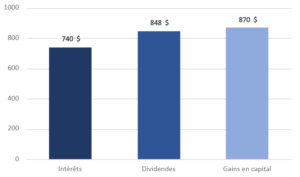

5. Négliger l’impact des impôts sur la retraite

La fiscalité joue un rôle crucial dans la gestion de votre retraite. Préférez-vous maximiser votre épargne et en faire profiter vos proches ou laisser une part importante de votre patrimoine au gouvernement en impôt?

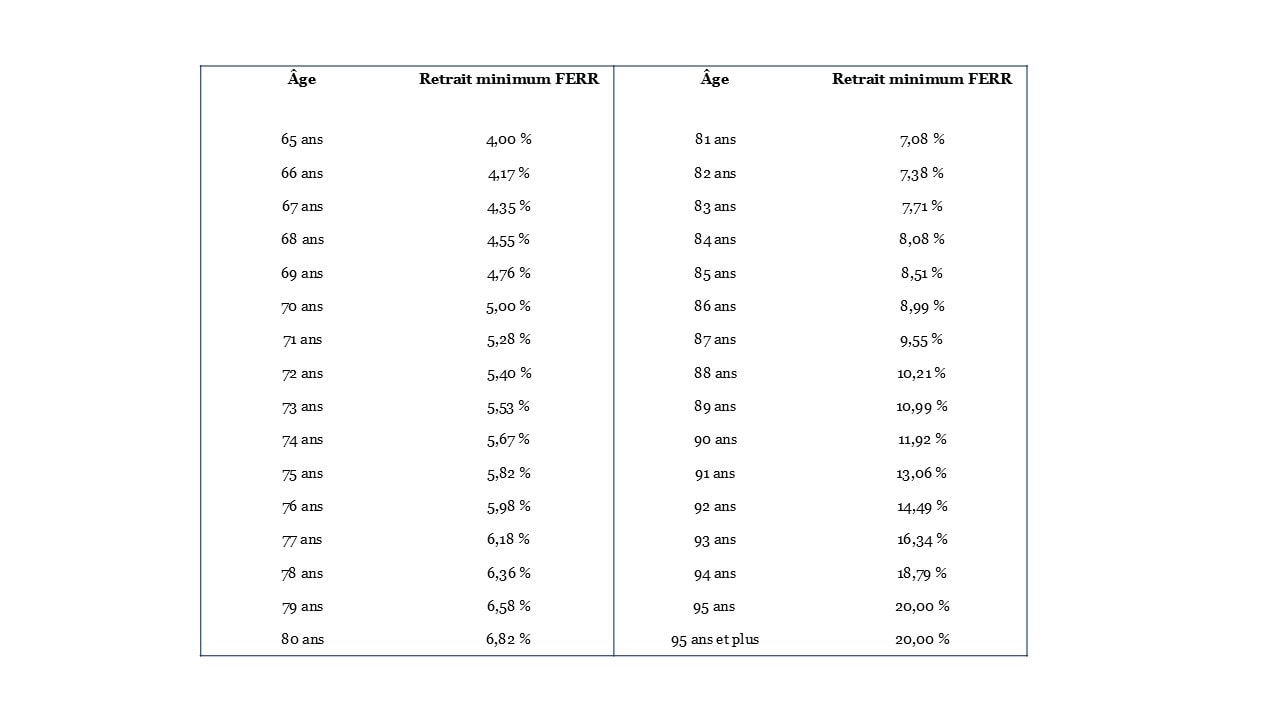

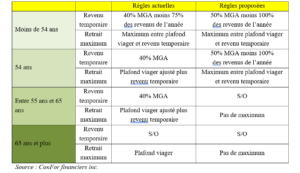

Votre situation est unique. Entre les comptes d’épargne (CELI, REER, FERR), les régimes de retraite de votre employeur et les rentes gouvernementales, il est essentiel d’adopter une stratégie qui minimise l’impact fiscal lors du décaissement. Selon votre profil, la meilleure approche peut être de retirer en priorité certaines sources de revenus, comme le compte d’épargne libre d’impôt (CELI) ou le fonds enregistré de revenu retraite (FERR), tout en repoussant la réception des rentes gouvernementales. Une mauvaise stratégie fiscale peut entraîner une facture d’impôt plus élevée que prévu et réduire significativement votre revenu disponible à la retraite. Un bon plan de décaissement peut faire la différence entre une retraite confortable et une retraite où l’impôt gruge une part trop importante de votre épargne.

6. Négliger l’importance de l’accompagnement avec un conseiller financier et un planificateur financier

L’étude The Gamma Factor and the Value of Financial Advice (CIRANO, 2016) démontre que les ménages ayant un conseiller financier accumulent en moyenne 3,9% plus d’actifs après 15 ans que ceux qui n’en ont pas. Ce gain est principalement dû à l’effet Gamma, qui repose sur la discipline financière et les meilleures décisions prises grâce à l’accompagnement d’un conseiller. L’étude a également ajusté ses résultats en tenant compte de 50 différences socio-économiques et comportementales, confirmant que l’impact du conseil financier est réel et significatif.

Planifiez dès aujourd’hui une rencontre votre stratégie d’épargne et de décaissement pour en avoir plus dans vos poches.

Source

https://cirano.qc.ca/files/publications/2016s-35.pdf

https://www.rrq.gouv.qc.ca/fr/planification/reflexions/Pages/importanceinteretcompose.aspx