Hausse des taux directeurs

Après une série de hausses consécutives du taux directeur, la Banque Centrale du Canada (BdC) a annoncé une pause conditionnelle des augmentations en janvier dernier. Malgré cela, le 7 juin marque la trêve de ce temps mort alors que le taux directeur passe de 4,5 % à 4,75 %, puis à 5% le 12 juillet, dépassant même le maximum atteint en 2007. Le consensus du marché s’attendait à une autre hausse des taux en 2023 mais plusieurs voyaient cette pause se prolonger jusqu’à plus tard dans l’année. Pourquoi la BdC a-t-elle donc décidé de reprendre les hausses dès maintenant?

L’inflation : plus qu’un mot-clic

Depuis plus d’an, l’inflation est un terme qui semble toujours être au centre des discussions économiques. Pour plusieurs, le fondement de ce que constitue l’inflation n’est même pas tout à fait clair. On pense simplement qu’elle est mauvaise pour notre économie et pour nos finances personnelles. En réalité, c’est tout le contraire! Pour simplifier le plus possible, le taux d’inflation est un indicateur de la croissance d’une économie.

Cependant, une inflation trop élevée cause une perte en valeur importante de la monnaie et une imprévisibilité des coûts et dépenses pour les entreprises, consommateurs et investisseurs. Dans notre cas, l’inflation trop élevée crée en effet ces problèmes reliés aux coûts, mais décourage aussi les consommateurs qui doivent réallouer leur argent vers des dépenses essentielles maintenant plus importantes, telles que les paiements d’hypothèques ou de loyer au lieu de se payer des voyages. Les derniers mois ont ainsi été caractérisés par une lutte entre les banques centrales et les taux d’inflation de plusieurs pays dans le but de retrouver un niveau idéal d’inflation. Autrement dit, la BdC tente de contrôler la croissance de son économie pour que celle-ci soit soutenable à long terme.

La loi de l’offre et la demande

On parle souvent du niveau de l’inflation et des façons de la réduire, mais d’où provient-elle vraiment? L’objectif de tout individu, investisseur ou entreprise est le même : générer des profits. Selon une logique très simple, si tout le monde dans un pays fait du profit, plus d’argent a été généré dans ce pays à la fin de l’année qu’il y en avait au début de celle-ci. Tout simplement, il y a plus d’argent qu’il y en avait avant. C’est pourquoi les prix et les salaires augmentent avec le temps… C’est pourquoi il fut un temps où on pouvait acheter une maison à 35 000$ alors qu’aujourd’hui c’est le prix moyen d’une voiture d’occasion!

Un autre terme célèbre dans tous les livres d’économie est la loi de l’offre et la demande. Lorsqu’un déséquilibre est présent entre l’offre et la demande dans un marché, il y a une transformation de ce marché soit à la hausse, soit à la baisse. et qui contribue à faire gonfler l’inflation. C’est le même phénomène qu’on observe lors d’une vente aux enchères : lorsque deux acheteurs veulent se procurer le même item unique, ils doivent proposer un prix plus cher dans l’espoir de battre leur compétition. Bien qu’on ne fasse pas l’effort conscient de vouloir payer plus cher pour chaque bien qu’on achète au quotidien, notre économie se comporte de la même façon, et on voit les prix augmenter lorsque l’offre est limitée. L’exemple le plus flagrant se produit dans le marché immobilier, où de nombreux acheteurs se battent pour une offre limitée de logements.

Encore loin du niveau cible

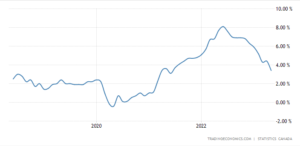

Dans le but de réduire l’inflation à un niveau raisonnable, la BdC a augmenté drastiquement le taux directeur par l’entremise de plusieurs hausses consécutives depuis mars 2022. Tel qu’expliqué en détail dans notre article précédent, cette stratégie est prouvée historiquement comme étant efficace pour faire baisser l’inflation. Après avoir été à la baisse ou stable tout au long des 9 derniers mois, l’inflation canadienne a connu sa première légère hausse en mai. Non seulement est-ce un pas dans la mauvaise direction, mais les baisses précédentes sont lentes et trop peu significatives au goût de la BdC. En effet, le niveau idéal pour le taux d’inflation est à 2%, alors qu’on se retrouve toujours au-delà de 4% à ce jour. En raison de ces chiffres, plusieurs sont portés de croire que ces dernières hausses des taux de la part de la BdC sont en effet justifiées et qu’elles contribueront à faire baisser l’inflation davantage et d’atteindre le niveau désiré. Cependant, une analyse plus profonde sème le doute sur cette conclusion.

Une réaction qui semble précipitée

En moyenne, une hausse des taux d’intérêt se fait sentir sur l’économie et ses facteurs indicatifs que 18 mois après son entrée en vigueur. Les dernières grandes hausses ont eu lieu à l’été 2022, suivies d’autres hausses plus graduelles en fin d’année dont il y a moins de 12 mois. Il semble donc précipité de la part de la Banque Centrale de réagir de façon si abrupte à une seule mesure d’inflation croissante en neuf mois. C’est pourquoi la plupart des institutions financières recommandaient à la BdC de prolonger la pause et d’attendre de constater les effets concrets des hausses passées sur l’économie d’aujourd’hui. Tout comme les effets positifs sur l’inflation ne s’observent que 18 mois plus tard, les effets nocifs sur notre économie se feront sentir dans le futur s’il s’avère que la BdC ait employé une ou plusieurs hausses excessives. Si vous détenez un prêt hypothécaire à taux variable, un taux directeur plus élevé signifie des dépenses d’intérêt beaucoup plus importantes pour les emprunteurs, un accès au crédit plus difficile et un environnement bancaire plus précaire, tel qu’exploré en détail dans notre article sur les faillites bancaires américaines. En début 2022 et même avant, il n’était pas rare de trouver un taux hypothécaire variable sous les 2%. Maintenant, il sera extrêmement difficile d’en trouver un sous 5%. Par exemple, un prêt hypothécaire de $500 000$ subira une augmentation de presque 1000$ sur son paiement mensuel. Il s’agit d’une dépense excédentaire dont très peu de ménages peuvent se permettre sans changement important dans leur planification . Pour plus d’informations à ce sujet, lisez notre article du 25 janvier sur la hausse des taux précédente.

Nos entrepreneurs locaux en souffrent aussi

Il ne faut surtout pas négliger l’impact que ces hausses de taux d’intérêt ont sur les entreprises, particulièrement les PME qui représentent plus de 50% de l’économie canadienne. De nos jours, se lancer en affaire nécessite beaucoup de financement. Pour la vaste majorité des entrepreneurs, ce financement consiste de prêts et d’investissement externe. La capacité à rembourser les dettes déjà encourues ainsi que l’accessibilité au financement additionnel sont restreints par les taux d’intérêt à la hausse. Les entrepreneurs ont de plus en plus de difficulté à rembourser leurs dettes. Les coûts d’opération des PME sont aussi engorgés par les taux d’intérêt élevés, tels que les coûts de loyer, les paiements dus aux fournisseurs qui chargent tous plus cher pour couvrir leurs propres coûts aussi à la hausse.

La croissance économique est-elle réellement trop forte?

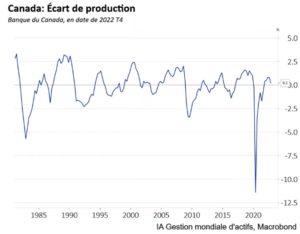

La demande excédentaire a été citée comme une des raisons principales pour justifier cette dernière augmentation de taux malgré qu’on observe un écart de production de seulement 0,2% de l’objectif à long terme. Cela défie toute affirmation que l’économie canadienne est en surproduction excessive. L’écart de production est un indicateur qui mesure la production interne totale de l’économie canadienne par rapport à ses objectifs de croissance à long terme, qui eux sont déterminés en fonction d’un niveau d’inflation idéal pour notre économie. Lorsque celui-ci est trop élevé, cela indique une production plus élevée que souhaitée, caractérisée par une trop forte croissance de l’économie et accompagnée d’inflation élevée. À l’inverse, un écart de production se rapprochant de zéro, tel qu’observé présentement, signifie que la croissance de l’économie se maintient dans l’intervalle désiré. Cela soulève la question: la BdC voit-elle quelque chose que le reste du marché ne voit pas? Se base-t-elle vraiment sur la demande excédentaire pour justifier la dernière hausse? Malgré les explications qu’elle nous donne, cela ne semble pas être le cas. Selon l’écart de production national, la demande excédentaire ne semble pas assez élevée pour continuer à contribuer à l’inflation dans les mois futurs.

Est-ce que ça en vaut le coup?

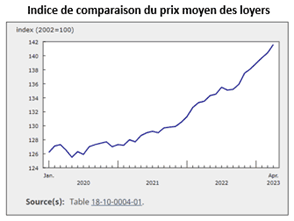

Jusqu’à présent, on semble faire face à un choix difficile et incertain : vaut-il mieux faire baisser l’inflation de façon urgente et accepter la pression posée sur notre économie ou patienter un peu plus et risquer de ne pas voir les résultats espérés avant encore longtemps. Toutefois, après une nouvelle hausse de l’inflation en mai, l’augmentation des taux directeurs est-elle vraiment la solution à employer? Plusieurs analystes pensent que la BdC vient simplement de rajouter de l’huile sur le feu. En d’autres mots, la hausse des taux fait monter les taux d’intérêt variables sur les hypothèques à un tel rythme que ceux-ci font augmenter l’inflation. Tout cela semble absurde et ironique considérant que la BdC vise exactement le contraire. Bien évidemment, les hausses ont aussi des effets réducteurs sur l’inflation mais cette relation ironique semble indiquer que la Banque Centrale est peut-être allée un peu trop loin.

Jusqu’à présent, on semble faire face à un choix difficile et incertain : vaut-il mieux faire baisser l’inflation de façon urgente et accepter la pression posée sur notre économie ou patienter un peu plus et risquer de ne pas voir les résultats espérés avant encore longtemps. Toutefois, après une nouvelle hausse de l’inflation en mai, l’augmentation des taux directeurs est-elle vraiment la solution à employer? Plusieurs analystes pensent que la BdC vient simplement de rajouter de l’huile sur le feu. En d’autres mots, la hausse des taux fait monter les taux d’intérêt variables sur les hypothèques à un tel rythme que ceux-ci font augmenter l’inflation. Tout cela semble absurde et ironique considérant que la BdC vise exactement le contraire. Bien évidemment, les hausses ont aussi des effets réducteurs sur l’inflation mais cette relation ironique semble indiquer que la Banque Centrale est peut-être allée un peu trop loin.

Qu’est-ce qui nous attend dans les prochains mois?

De par ses 2 dernières hausses, la BdC a su démontrer aux citoyens canadiens qu’elle fait preuve de réactivité très sensible lors des décisions pertinentes aux taux d’intérêt. Par conséquent, seul le futur et ce que lui réserve l’économie canadienne saura nous éclairer sur la possibilité de prochaines hausses. Malgré tout, si les taux n’augmentent pas prochainement, on ne doit pas attendre une baisse des taux de sitôt, comme l’annonçait le Gouverneur Paul Beaudry le 7 juin dernier. Que les hausses de taux vous affectent directement ou non, n’hésitez pas à prendre un rendez-vous avec un de nos conseillers pour vous outiller de la meilleure stratégie possible au sein de cette économie changeante.

Sources :

https://www.bankofcanada.ca/2023/06/fad-press-release-2023-06-07/

https://www.cbc.ca/news/business/bank-of-canada-rate-decision-1.6868206

https://tradingeconomics.com/canada/inflation-cpi

https://ia.ca/actualites-economiques/articles/2023/juin

https://ised-isde.canada.ca/site/recherche-statistique-pme/

https://www.koho.ca/fr/learn/what-are-the-pros-and-cons-of-inflation-for-consumers/

https://strateginc.com/faillites-americaines-et-taux-dinterets/

https://www150.statcan.gc.ca/n1/daily-quotidien/230516/cg-a006-eng.htm