Qu’est-ce qu’une récession?

On parle d’une récession lorsque le pays subit une croissance négative de son produit intérieur brut (PIB), c’est-à-dire la valeur totale des biens et services produits par un pays, pendant deux trimestres consécutifs.

Pour simplifier, une récession est un ralentissement économique qui dure environ 6 mois. Avec cette définition, nous comprenons qu’il est seulement possible d’identifier une récession après qu’elle ait réellement eu lieu. En général, il peut y avoir plusieurs causes à une récession, comme l’effondrement d’un secteur économique et cela pourrait toucher d’autres secteurs du même coup. Les économistes reconnaissent qu’après le début d’une récession, elle s’amplifie naturellement en raison des réactions émotionnelles des individus et des entreprises. Il existe aussi plusieurs signes qui permettent de détecter l’arrivée d’une récession. Parmi ceux-ci, il y a le PIB, le marché de l’emploi, l’inflation et les taux d’intérêts. De plus, pour aider à contrôler ou atténuer la récession, le taux directeur est l’un des principaux outils.

Quoi faire avant une récession?

- L’importance d’être prêt

Il est crucial de toujours être préparé à l’éventualité d’une récession pour mieux gérer les imprévus et profiter des opportunités qui peuvent émerger. Une récession est souvent accompagnée de mauvaises surprises comme la chute des marchés boursiers ou la perte d’emploi. Toutefois, elle apporte aussi des opportunités comme des postes vacants et des prix plus bas sur le marché.

- Renflouer son fonds d’urgence

Il est recommandé de toujours avoir entre trois à six mois de dépenses courantes dans un fond d’urgence afin de faire face aux imprévus, tels que des réparations importantes ou une perte de revenu. Il est d’autant plus essentiel de compter sur ce coussin en cas de récession car les pertes d’emplois ou les baisses de salaires sont plus probables. Ce fond d’urgence ne sera toutefois pas perdu si tout se passe bien car vous pourrez l’investir pour profiter des prix bas qu’offre le marché, vous permettant de profiter des opportunités de croissance future.

- Réduire ses dettes à haut taux d’intérêts

Lors d’une récession, comme mentionné précédemment, le taux directeur de la Banque du Canada est assez haut, faisant augmenter les coûts du crédit. Il est donc conseiller de réduire l’utilisation du crédit à haut taux d’intérêts, rendant son remboursement plus coûteux.

- Avoir une bonne stratégie de diversification de portefeuille

Pour limiter les pertes sur les marchés financiers, il est important de bien diversifier son portefeuille. Pour ce faire, il existe plusieurs types de diversification. Cela inclut la diversification des produits (actions, obligations, etc.), des régions géographiques et des secteurs économiques. Vous pouvez consulter notre article sur les actions et notre article sur les obligations pour en apprendre plus.

Il est aussi important de varier ses investissements dans le temps et d’investir à différent moment dans l’année. Cette stratégie offre plusieurs bénéfices, tels que la diminution du risque et l’augmentation du rendement, car vous captez les baisses du marchés et les meilleures journées. Pour en savoir plus, vous pouvez aussi consulter notre article sur quoi faire quand les marchés baissent, qui aborde le sujet plus en détails.

- Approfondir vos compétences

Vos connaissances et compétences sont des atouts essentiels surtout en période de récession. En effet, elles permettent de renforcer votre sécurité d’emploi, de faciliter la recherche de nouveaux postes et d’augmenter votre salaire. Avec l’accès à de nombreuses ressources ou formations gratuites et payantes en ligne, il est plus facile que jamais de développer de nouvelles compétences.

Quoi faire pendant une récession ?

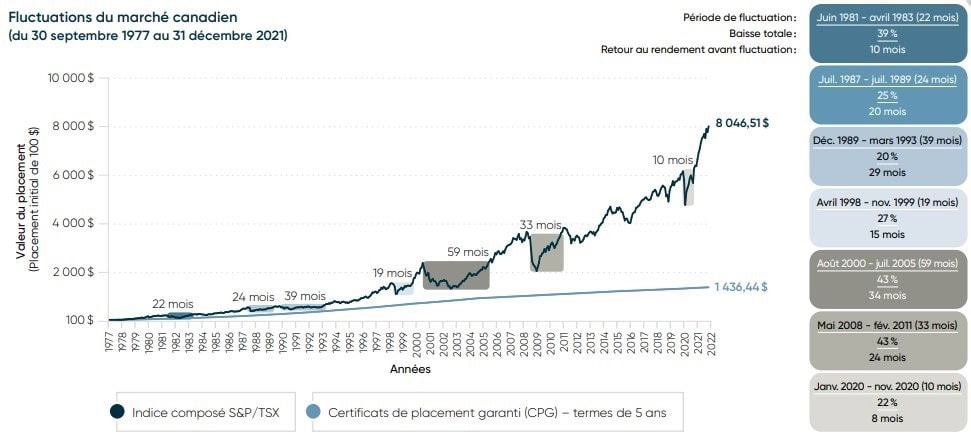

Rester calme ! Durant une récession, il est important de rester calme et de ne pas paniquer. Pourquoi ? Parce que vous y êtes préparé. Si votre fond d’urgence est prêt, il n’y a pas de raison de s’inquiéter. Pour ce qui est des investissements, il faut continuer à investir régulièrement pour profiter de la baisse de marché. Historiquement, les marchés rebondissent habituellement à l’intérieur d’un cycle de 24 mois.

Graphique des reprises après les sept périodes de marché baissier depuis 1977

Source: https://www.banquenationale.com/content/dam/bnc/particuliers/pdf/guide-investir.pdf

Souvent, après une récession, on peut s’attendre à ce que le S&P 500 rebondisse en moyenne de plus de 20% après 18 mois. Il faut donc continuer de garder votre horizon de placement et se concentrer sur le long terme. De plus, votre diversification permettra de limiter les dégâts et vous protégera en partie contre la baisse des marchés. Comme mentionné précédemment, on ne reconnaît une récession qu’après son arrivée, ce qui rend difficile de prédire les fluctuations exactes du marché. Il est donc crucial de ne pas tenter de déjouer le marché et de rester discipliné. Pour vous aider à garder votre discipline, consultez un conseiller financier qui saura vous ramener sur terre dans les situations difficile.

Quoi faire après une récession

- Réévaluer sa situation financière

Après une crise, il est possible que votre situation financière ait changé. Il est important de réévaluer où vous en êtes financièrement afin de vous adapter à ces nouvelles circonstances.

- Profiter des opportunités

Après une récession vient généralement une reprise économique, ce qui apporte des opportunités. Vous pouvez notamment investir dans le marché boursier au moyen des actions, des FNB ou des fonds communs de placement.

Lorsque les taux d’intérêts ont une tendance baissière, le prix des obligations a tendance à augmenter, ce qui peut aussi offrir une opportunité d’investissement. Vous pourriez également en profiter pour investir dans les certains secteurs qui ont été le plus touché, comme l’immobilier après la crise de 2008. Vous pourriez aussi profiter de l’ouverture de nouveaux postes après la mise-à-pied de leurs anciens employés, que ce soit dans votre entreprise actuelle ou une nouvelle. Pour repérer une opportunité, vous devriez toujours en discuter avec un conseiller financier.

- Dépenser intelligemment

Aussi contradictoire que cela peut sembler, dépenser aidera à stimuler l’économie, l’aidant à reprendre son niveau initial. La population ne doit pas être trop craintive, par risque d’empirer la situation. Lorsque vous dépensez, vous injecté de l’argent dans les entreprises qui, à leur tour, embauchent plus d’employés ou augmentent les salaires. Ces employés pourront à leur tour accroître leurs dépenses et ainsi de suite. C’est de cette façon que l’économie reprendra et retrouvera toute sa vigueur.

N’hésitez pas à prendre rendez-vous avec notre équipe pour revoir votre diversification de portefeuille et profiter des opportunités. Pour prendre rendez-vous, cliquez sur ce lien.