REER vs CELI : lequel choisir pour vos investissements

REER et CELI, les deux piliers de l'épargne au Canada

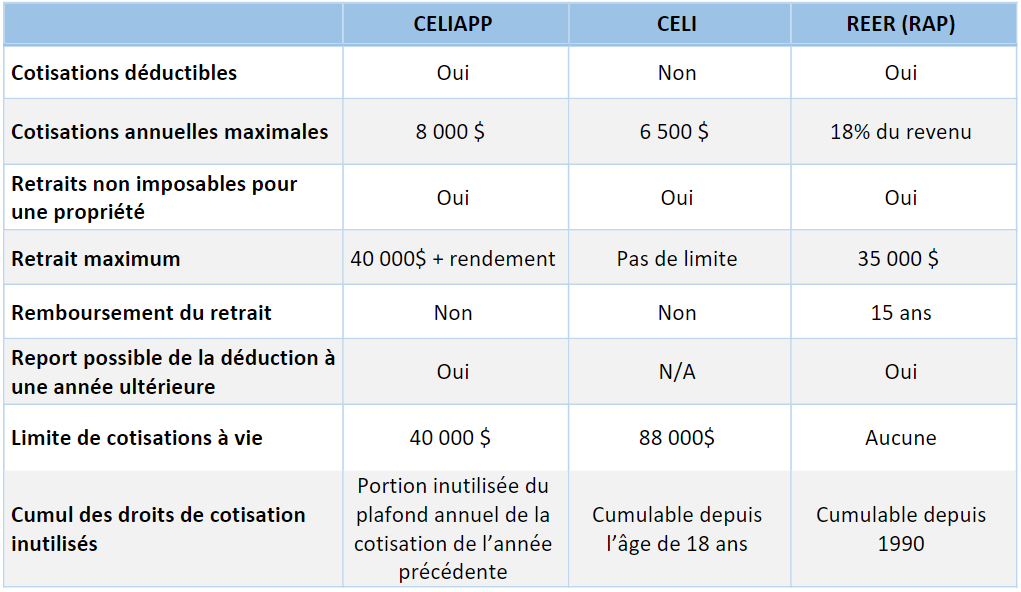

Pour épargner et placer son argent au Canada, deux instruments financiers se distinguent : le Régime Enregistré d'Épargne Retraite (REER) et le Compte d'Épargne Libre d'Impôt (CELI). Choisir entre le REER et le CELI peut être complexe, car chacun offre des avantages distincts selon votre situation personnelle et vos objectifs financiers. Il est essentiel de bien comprendre leurs différences et leurs impacts fiscaux pour faire un choix éclairé.

Comprendre le REER : Avantages fiscaux et perspectives de retraite

• Le REER est spécialement conçu pour aider les individus à accumuler des économies en vue de leur retraite puisque les cotisations au REER sont déductibles de l'impôt.

• Les contributions sont déductibles de votre revenu imposable: En cotisant à un REER, vous pouvez réduire votre revenu imposable, ce qui peut diminuer le montant d'impôt que vous payez annuellement. Par exemple, en cotisant 5 000 $ à un REER, vous pouvez réduire votre revenu imposable de 50 000 $ à 45 000 $, économisant ainsi environ 1 500 $ d'impôts si votre taux d'imposition marginal est de 30%. Cet avantage fiscal peut être maximisé en réinvestissant le remboursement d'impôt, amplifiant ainsi l'effet de votre épargne-retraite.

• Les montants retirés sont imposés comme revenu : Lorsque vous effectuez des retraits de votre REER, ces montants sont considérés comme un revenu imposable pour l'année du retrait.

• Pour l'année 2024, la limite de contribution à un REER est fixée à 18 % de votre revenu de l'année précédente, avec un plafond maximal de 31 560 $.

• La date limite pour cotiser pour l'année d'imposition 2024 est le 28 février 2025.

Le CELI expliqué : Flexibilité et bénéfices d'épargne

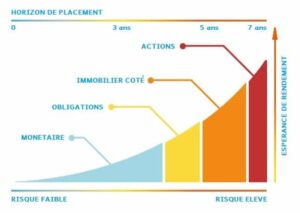

• Le CELI offre une grande flexibilité, permettant d'épargner pour divers objectifs, qu'ils soient à court ou à long terme.

• Les contributions à un CELI ne sont pas déductibles d'impôt, mais le principal avantage du CELI est que les gains réalisés dans le compte et les retraits sont exempts d'impôts. Par exemple, vous investissez 5 000 $ dans un CELI. Disons que votre investissement de 5 000 $ dans le CELI croît à 7 000 $ au fil du temps grâce à des gains en capital et des intérêts. Quand vous retirez les 7 000 $ du CELI, vous ne payez aucun impôt sur ce montant. Cela inclut les 2 000 $ de gains (la différence entre votre contribution initiale de 5 000 $ et le montant du retrait de 7 000 $).

• Les fonds retirés d'un CELI ne sont pas imposés, ça offre une grande liberté pour accéder à vos économies sans pénalité fiscale.

• Le CELI a un plafond de cotisation annuel, mais vous pouvez reporter indéfiniment tout espace de cotisation inutilisé d'une année à l'autre.

• La date limite pour cotiser est le 31 décembre 2024.

Facteurs à considérer

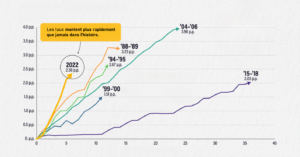

1. Votre tranche d'impôt actuelle et future :

Un REER est avantageux si vous êtes dans une tranche d'imposition élevée maintenant et prévoyez être dans une tranche inférieure à la retraite. Aussi, le REER peut-être utilisé pour l'achat d'une première propriété et pour faire un retour aux études.

Le CELI convient mieux si vous êtes dans une tranche inférieure ou si vous prévoyez des besoins de liquidité à court terme.

2. Influence sur les prestations gouvernementales :

Les retraits du REER peuvent affecter votre éligibilité à certaines prestations gouvernementales à la retraite, contrairement aux retraits du CELI. D’un autre côté, lorsque vous réduisez votre revenu imposable grâce à des contributions à un REER, vous pouvez devenir éligible à divers crédits et avantages fiscaux. Réduire votre revenu imposable par des contributions à un REER peut augmenter votre éligibilité à des avantages comme la Prestation fiscale canadienne pour enfants et le crédit d'impôt pour frais de garde d'enfants. Cette réduction de revenu peut augmenter votre accès à des crédits d'impôt destinés aux familles à revenu plus faible ou moyen ainsi qu'à d'autres prestations gouvernementales conçues pour soutenir les familles.

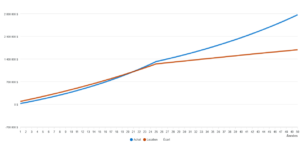

Calculs de la différence entre REER et CELI

Calcul REER :

1. Vous mettez 5 000 $ dans le REER.

2. Avec un taux d'imposition de 30 %, vous économisez 30 % de 5 000 $ en impôts. Cela signifie que votre impôt pour l'année diminue de 1 500 $.

3. Si votre investissement de 5 000 $ gagne en valeur et atteint 7 000 $. Lorsque vous retirez les 7 000 $, ce montant est entièrement imposable. Avec un taux d'imposition de 30%, vous payez 30% de 7 000 $ en impôts, soit 2 100 $.

Montant net après impôts : Après avoir payé l'impôt, vous gardez 7 000 $ + 1 500$ - 2 100 $ = 6 400 $.

Calcul CELI :

1. Vous mettez 5 000 $ dans le CELI.

2. Contrairement au REER, investir dans un CELI ne réduit pas votre impôt actuel.

3. Votre investissement de 5 000 $ grandit également pour devenir 7 000 $. Lorsque vous retirez les 7 000 $ du CELI, il n'y a pas d'impôt à payer sur ce montant. Vous gardez la totalité, donc 7 000 $.

REER : Vous terminez avec 6 400 $ après avoir payé les impôts lors du retrait.

CELI : Vous gardez l'intégralité du 7 000 $, car il n'y a pas d'impôt sur les retraits.

Pour mieux comprendre votre situation financière et faire un choix éclairé entre un REER et un CELI, vous pouvez utiliser la calculatrice financière en cliquant sur ce lien.

Stratégies combinées : Maximiser les avantages de REER et CELI

Utiliser à la fois le REER et le CELI peut être une stratégie efficace. Par exemple, vous pouvez cotiser au REER pour bénéficier de la déduction fiscale et ensuite investir votre remboursement d'impôt dans un CELI.

Le choix entre le REER et le CELI dépend de plusieurs facteurs personnels, notamment vos objectifs financiers, votre situation fiscale et vos plans de retraite. Il est important de considérer ces éléments en fonction de votre situation personnelle pour maximiser vos avantages fiscaux et financiers.

Auteur: Équipe Strateginc

----------------------------------------------------------------------------------------------------------------------------------------------------------

Prenez un rendez-vous avec l'un des membres de notre équipe.

Sources:

https://www.desjardins.com/particuliers/epargne-placements/regimes-fiscalement-avantageux/choisir-reer-celi/index.jsp

https://www.financesgo.com/