Auteur: Pascal Dion

L'achat d'une propriété au Québec

L'achat d'une propriété au Québec est l'une des étapes les plus marquantes de notre vie. C'est un mélange d'émotions, d'anticipation pour l'avenir et, inévitablement... de chiffres !

Le prix d’une maison est ce qui saute aux yeux. Mais derrière cette première étiquette se cachent nombreux frais associés qui peuvent nous prendre au dépourvu. Chaque détail financier compte, mieux vaut les connaître afin de prévenir les surprises.

Prenons comme exemple une maison unifamiliale dans la région de Montréal, où le prix moyen tourne autour de 600 000 $. Nous faisons l’exercice avec une mise de fonds estimée à 10 % soit 60 000 $. Il faut préciser que nos calculs sont adaptés aux taxes et frais spécifiques de la ville de Montréal et que ces coûts peuvent varier si vous achetez dans une autre région.

Lorsqu'on envisage d'acheter une propriété, il est crucial de prendre en compte à la fois les coûts directs et indirects. Les coûts directs se réfèrent directement à la transaction : le prix d'achat, les droits de mutation et les frais notariaux par exemple. Par contre, les coûts indirects englobent les dépenses qui peuvent survenir après l'achat, telles que les rénovations ou les frais de déménagement. Pour une meilleure compréhension, nous avons classé ces coûts en ordre chronologique, de ceux qui surviennent avant l'achat jusqu'à ceux qui apparaissent longtemps après.

Quelles sont les coûts à considérer lors de l'achat d'une maison?

Évidemment, le premier coût à prendre en compte est le prix d'achat. Ce montant fluctue selon plusieurs critères comme l'emplacement, la taille et l'état de la propriété. La mise de fond minimale pour l'achat d'une maison dépend du prix d'achat de la propriété. À noter que pour les immeubles à revenus, si vous ne comptez pas vivre dans l’un des logements après l’achat, la mise de fond doit être de 20 %.

Pour un prix d'achat jusqu'à 500 000 $ : La mise de fond minimale est de 5 % du prix d'achat.

Pour un prix d'achat entre 500 000 $ et 1 000 000 $ : Comptez un minimum de 5 % sur les premiers 500 000 $ puis 10 % sur tout montant supplémentaire. Pour une acquisition de 600 000 $, cela signifie une mise de fond minimale de 35 000 $.

Pour un prix d'achat de plus de 1 000 000 $ : La mise de fond minimale est de 20 % du prix d'achat. Gardez à l'esprit : plus votre mise de fond est supérieure au minimum requis, moins vous payerez d'intérêts au long terme.

-

Inspection et évaluation de la propriété :

Avant d'acheter, il est fortement recommandé de procéder à une inspection (entre 500 $ et 1 000 $) et une évaluation (entre 300 $ et 600 $) de la propriété. La moyenne des deux se situe à 1 200 $.

Il s'agit de coûts obligatoires pour officialiser la transaction. Généralement, les frais de notaire et les droits d'enregistrement se situent entre 1 000 $ et 2 500 $. Il est recommandé de consulter votre notaire afin d'obtenir une estimation précise de ces frais pour votre situation spécifique.

-

Commission de l'Agence Immobilière :

Si vous faites affaire avec une agence immobilière, prévoyez une commission oscillante entre 4 et 7 % du prix de vente. Dans notre situation, ça équivaut à un montant de 27 594 $ à 48 290 $. Habituellement, cette commission est partagée à parts égales entre l'agent représentant l'acheteur et celui représentant le vendeur. Pour avoir une idée du coût de la commission d'agence, cliquez ici.

Cette dépense est la plus importante après la mise de fond. Étiez-vous au courant que si votre mise de fond est moins que 20 %, il vous faudra souscrire une assurance pour protéger votre prêt hypothécaire ?

Au Canada, l'emprunteur doit souscrire à une assurance prêt hypothécaire auprès de la Société canadienne d'hypothèques et de logement (SCHL). Cette assurance protège le prêteur en cas de défaut de paiement par l'emprunteur. Les coûts varient selon la durée de l'emprunt et la mise de fonds.

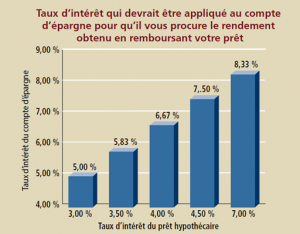

Pour un prêt de 540 000 $ avec un taux fixe de 7,25 % sur une durée de 25 ans, les frais d'intérêt s'élèveraient à 628 617 $. Ça veut dire qu'en plus du montant emprunté, vous allez rembourser ce montant-là en intérêts pendant toute la durée du prêt.

Prenez en considération que ces estimations se basent sur des intérêts simples. Cependant, en réalité, les prêts hypothécaires utilisent souvent des intérêts composés avec des versements périodiques, ce qui peut modifier le résultat final. Pour estimer les frais d’intérêt sur votre prêt hypothécaire, cliquez ici.

-

Prime d’assurance prêt hypothécaire :

Si vous optez pour une mise de fonds de 10 %, la prime d'assurance de la SCHL équivaut à 3,1 % du montant total de votre hypothèque, ce qui vous coûtera 16 740 $. Pour estimer la prime d'assurance de votre prêt hypothécaire, cliquez ici.

Lorsque vous achetez une propriété, la ville doit mettre à jour ses dossiers pour refléter ce nouveau propriétaire et cette taxe couvre les frais associés à ce processus administratif.

À Montréal, le montant de cette taxe est déterminé de manière progressive : il est de 0,5 % sur les premiers 51 700 $, puis de 1 % pour la portion entre 51 700 $ et 258 600 $, et enfin de 1,5 % pour la partie de la somme qui va de 258 600 $ à 600 000 $. Cela représente un total de 7 446 $.

À Montréal, ces taxes annuelles sont basées sur l'évaluation foncière de votre propriété. Elles servent à financer une variété de services municipaux tels que l'entretien des routes, la sécurité publique, les parcs et d'autres infrastructures. Bien que le taux puisse varier d'un arrondissement à l'autre, supposons qu'il soit en moyenne d'environ 1,2 %. Pour une maison d'une valeur de 600 000 $, cela signifierait environ 7 200 $ par an.

Ces taxes sont également perçues annuellement et sont basées sur la valeur de votre propriété. Le taux varie, mais généralement, il se situe entre 0,5 % et 1 % de la valeur évaluée. Donc, pour une maison de 600 000 $, les taxes scolaires se situeraient entre 3 000 $ et 6 000 $ par an.

-

Taxe de vente pour les propriétés neuves :

La taxe de vente sur les propriétés neuves est généralement payée par l'acheteur. Au Québec, cette taxe s'élève généralement à 5 % du prix d'achat. Donc, si vous achetez une maison neuve à 600 000 $, attendez-vous à payer une taxe de 30 000 $. Il est à noter que le gouvernement rembourse une partie de cette taxe. Cliquez ici pour estimer cette somme.

Elle est essentielle pour protéger votre propriété contre les risques tels que les incendies, les cambriolages et les dégâts d'eau, offrant une tranquillité d'esprit financière en cas de d’incidents. Pour une maison de 600 000 $, le coût moyen se situe autour de 1 150 $ par an.

-

Assurance Vie ou assurance prêt hypothécaire :

Lorsque vous achetez une maison ou que vous renouvelez votre hypothèque, la banque pourrait vous suggérer une assurance prêt. Si votre mise de fonds pour l'achat est moins que le 20 %, elle voudra que vous preniez une assurance prêt hypothécaire pour se protéger contre le risque que vous ne payiez pas en cas de décès.

Pour sécuriser votre prêt, deux choix s'offrent à vous : l'assurance vie hypothécaire ou une assurance vie personnelle.

Le coût de l'assurance lors de l'achat d'une maison est extrêmement variable. Ce frais varie selon le montant de l'assurance, la santé de la personne assurée, son âge et ses antécédents. Il est essentiel de consulter son conseiller financier pour obtenir une estimation précise ; toutefois, pour les besoins de notre exemple, nous avons établi que l'assurance serait de 1000 $ par an.

-

Frais de déménagement et d'aménagement :

Le prix change pas mal dépendamment de la distance du déménagement, la quantité et le poids des biens à transporter et en fonction des meubles à acheter. On peut estimer des coûts de 3 000 $ jusqu’à 15 000 $ en fonction des variables mentionnées. Il faut mentionner que ce sont des estimations très générales et que c'est toujours mieux d'avoir des soumissions de quelques fournisseurs pour être certain.

-

Travaux de rénovation et d'entretien :

Selon l'état de la propriété et vos préférences, vous pourriez avoir besoin d'effectuer des travaux. L’idéal est de passer au moins quelques mois dans votre maison avant de commencer des travaux de rénovation. Cela vous permettra d'avoir une vision plus claire des améliorations nécessaires et de déterminer leur ordre d'importance. Le coût des rénovations peut beaucoup varier, mais en moyenne, entre mars 2021 et février 2022, les propriétaires ont investi environ 19 000 $ en travaux de rénovation de leur domicile.

N'oubliez pas de prendre en compte le coût d'opportunité. L'argent investi dans l'achat d'un bien immobilier aurait pu, s'il avait été investi ailleurs, offrir un rendement potentiellement supérieur.

C'est un aspect souvent négligé, mais important à considérer dans votre analyse financière.

Coût total :

Sur l’achat d’une maison de 600 000 $, on estime une facture d’environ 1 700 000 $ sur 25 ans en incluant les frais les plus importants, sans compter le coût d’opportunité.

On vous rappelle que ces coûts peuvent varier considérablement dépendamment d’une multitude de facteur.

C'est facile de se perdre dans ces chiffres et de stresser juste à y penser. Mais votre future maison, celle dont vous avez toujours rêvée, est peut-être juste au coin de la rue.

Même si les frais peuvent sembler imposants au départ, ne les laissez pas vous décourager !

Il est essentiel de se rappeler que chaque investissement dans une maison est unique, tout comme chaque budget, et qu'avec le bon accompagnement, le rêve de posséder sa propre maison peut devenir réalité. N'hésitez pas à prendre un rendez-vous en cliquant ici pour parler avec un conseiller pour vous guider et adapter votre achat à votre budget.

Sources :

https://edito.seloger.com/conseils-d-experts/acheter/

https://www.bnc.ca/particuliers/conseils/maison/frais-achat-maison.html

https://propriodirect.com/blogue/frais-a-d%C3%A9bourser-achat-maison/

https://edito.seloger.com/conseils-d-experts/acheter/quels-sont-les-frais-lorsqu-achete-un-bien-immobilier-article-27420.html