Auteur: Pascal Dion

Félicitations ! Vous voilà maintenant qualifié pour un prêt et propriétaire de votre propre chez-vous ! C'est un moment excitant où vous laissez derrière vous la vie de locataire pour un nouveau chapitre passionnant.

Attendez-vous à voir votre réalité changer considérablement. Là où le loyer était autrefois votre plus grosse dépense, votre hypothèque devient désormais le strict minimum à prévoir. En effet, cela vient avec de nouvelles responsabilités : l'entretien, les rénovations et bien sûr, les frais de notaire sont à présent sur votre liste de paiement.

Bien que ces dépenses puissent sembler petites, il faut garder en tête que la taxe de bienvenue peut être un peu plus salée. Vous pouvez connaître le montant en allant sur Calcul taxes de bienvenue.

Le droit sur les mutations immobilières ou communément appelé taxe de bienvenue est perçu sous forme d’impôt prélevé par les municipalités lors d’une acquisition ou transfert de propriété dans leur juridiction. Celle-ci, permet aux municipalités de bénéficier d’un nouveau revenu, depuis son implantation en 1976. Il s’agit d’une dépense financièrement couteuse qui s’applique à une vente de maison, d’une cession, d’une donation ou encore sur l’échange d’une maison ou d’un terrain. En bref vous pourriez uniquement l’éviter si:

Tout d’abord, l’imposition sera déterminée selon le montant le plus élevé entre :

Si vous avez fait l’acquisition d’une résidence à Montréal au coût de 700 000$ et que celle-ci a une valeur marchande de 650 000$, la valeur qui sera prise en compte pour le calcul de l’imposition sera 715 000$ (650 000$ x 1,1).

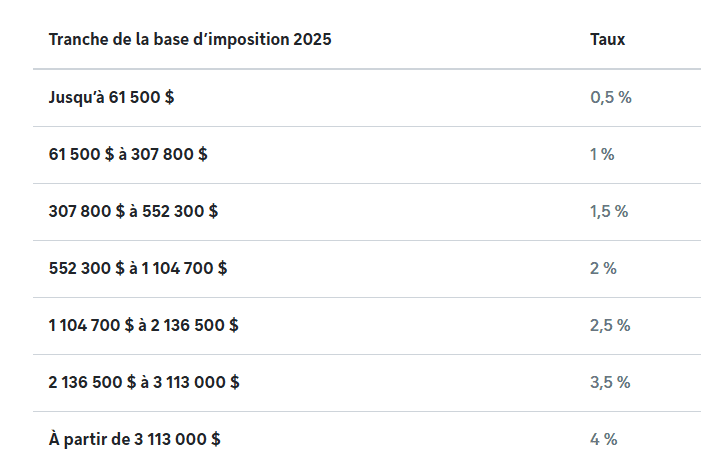

Par la suite, ce montant servira à définir jusqu’à quelle tranche de valeur vous pourriez être imposé. Ces tranches et leur taux d’imposition sont redéfinis chaque année et sont différents d’une ville à l’autre. Cependant, elles ont quelques restrictions à respecter. En effet, la première tranche est toujours taxée à 0,5%, à partir de 500 000$ elles peuvent être fixé à un taux supérieur de 1,5%, et elles ne peuvent pas dépasser 4% pour leur dernière tranche d’imposition.

Source : Ville de Montréal

Somme toute, il s’agit d’une dépense supplémentaire qui arrive vite et qu’il ne faut pas négliger car vous devrez débourser cette somme 30 jours après la réception de l’avis, soit trois à six mois après avoir fait l’achat de votre maison.

Nous vous recommandons de lire l’article suivant, mentionnant tous les coûts directs et indirects reliés à l’achat d’une première maison : Acheter une maison au Québec : Le prix n'est que la pointe de l'iceberg!

Sources:

Comment sont calculés les droits sur les mutations immobilières | Ville de Montréal (montreal.ca)

Taxe de bienvenue - Comment la calculer et la comprendre | DuProprio

Auteur: Pascal Dion

Félicitations ! Vous voilà maintenant qualifié pour un prêt et propriétaire de votre propre chez-vous ! C'est un moment excitant où vous laissez derrière vous la vie de locataire pour un nouveau chapitre passionnant.

Attendez-vous à voir votre réalité changer considérablement. Là où le loyer était autrefois votre plus grosse dépense, votre hypothèque devient désormais le strict minimum à prévoir. En effet, cela vient avec de nouvelles responsabilités : l'entretien, les rénovations et bien sûr, les frais de notaire sont à présent sur votre liste de paiement.

Bien que ces dépenses puissent sembler petites, il faut garder en tête que la taxe de bienvenue peut être un peu plus salée. Vous pouvez connaître le montant en allant sur Calcul taxes de bienvenue.

Le droit sur les mutations immobilières ou communément appelé taxe de bienvenue est perçu sous forme d’impôt prélevé par les municipalités lors d’une acquisition ou transfert de propriété dans leur juridiction. Celle-ci, permet aux municipalités de bénéficier d’un nouveau revenu, depuis son implantation en 1976. Il s’agit d’une dépense financièrement couteuse qui s’applique à une vente de maison, d’une cession, d’une donation ou encore sur l’échange d’une maison ou d’un terrain. En bref vous pourriez uniquement l’éviter si:

Tout d’abord, l’imposition sera déterminée selon le montant le plus élevé entre :

Si vous avez fait l’acquisition d’une résidence à Montréal au coût de 700 000$ et que celle-ci a une valeur marchande de 650 000$, la valeur qui sera prise en compte pour le calcul de l’imposition sera 715 000$ (650 000$ x 1,1).

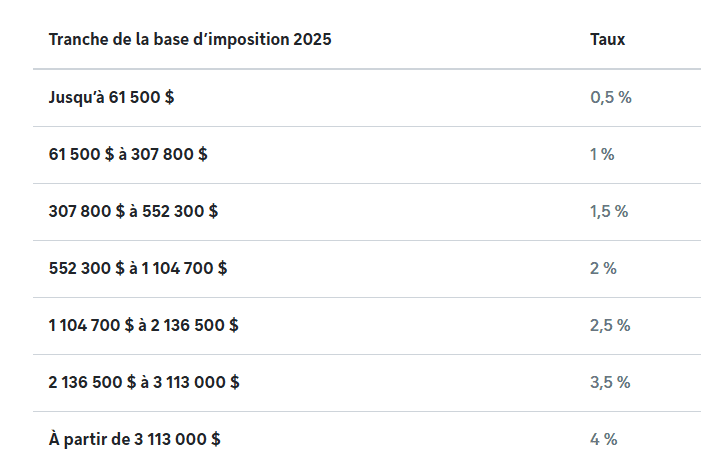

Par la suite, ce montant servira à définir jusqu’à quelle tranche de valeur vous pourriez être imposé. Ces tranches et leur taux d’imposition sont redéfinis chaque année et sont différents d’une ville à l’autre. Cependant, elles ont quelques restrictions à respecter. En effet, la première tranche est toujours taxée à 0,5%, à partir de 500 000$ elles peuvent être fixé à un taux supérieur de 1,5%, et elles ne peuvent pas dépasser 4% pour leur dernière tranche d’imposition.

Source : Ville de Montréal

Somme toute, il s’agit d’une dépense supplémentaire qui arrive vite et qu’il ne faut pas négliger car vous devrez débourser cette somme 30 jours après la réception de l’avis, soit trois à six mois après avoir fait l’achat de votre maison.

Nous vous recommandons de lire l’article suivant, mentionnant tous les coûts directs et indirects reliés à l’achat d’une première maison : Acheter une maison au Québec : Le prix n'est que la pointe de l'iceberg!

Sources:

Comment sont calculés les droits sur les mutations immobilières | Ville de Montréal (montreal.ca)

Taxe de bienvenue - Comment la calculer et la comprendre | DuProprio

Abonnez-vous

à notre infolettre