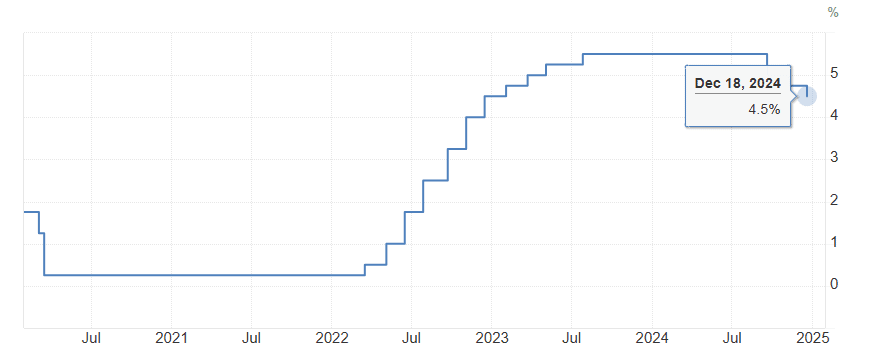

Le mercredi 18 septembre 2024, la Réserve fédérale des États-Unis (Fed) a annoncé une baisse de 50 points de base, sa première depuis 2020. Cette décision marque un tournant après une période de politique monétaire restrictive mise en place à la suite de la pandémie de Covid-19, alors que la Fed s’efforçait de maîtriser l’inflation croissante dans le pays. Le jeudi 7 novembre 2024, la Fed a poursuivi sur cette lancée en abaissant à nouveau ses taux d’intérêt, confirmant ainsi son virage vers une politique monétaire plus accommodante. Et par la suite le 18 décembre, la FED a ensuite rebaissé le taux de 0.25% à 4.5%.

Durant la même période, la Banque du Canada avait déjà amorcé un mouvement similaire en abaissant son taux directeur de 25 points de base le 4 septembre 2024, le faisant passer de 4,5 % à 4,25 %. Nous avons d’ailleurs déjà abordé l’impact de cette baisse au Canada dans un article dédié. Pour ne pas manquer les opportunités que cela peut représenter pour vos finances, nous vous invitons à le consulter ici. Pour donner suite à cette première réduction, la Banque du Canada a poursuivi dans la même direction en diminuant à nouveau ses taux de 50 points de base le 23 octobre 2024 et une autre baisse le 12 décembre 2024 de 50 point, renforçant ainsi sa politique d’assouplissement monétaire.

Qu’en est-il alors de la décision de la Fed ? Quel sera l’impact de cette baisse des taux d’intérêt sur l’économie canadienne, et surtout, comment pouvez-vous en tirer parti ?

Pression sur la Banque du Canada : Synchronisation ou divergence ?

Comme mentionné précédemment, la Banque du Canada (BDC) n’a pas attendu la Réserve fédérale pour initier des baisses de taux. Cependant, les récentes actions de la Fed semblent avoir influencé la politique monétaire canadienne. Après une première baisse en septembre, la BDC a enchaîné avec une réduction de 50 points de base le 23 octobre, vraisemblablement en réponse aux décisions de la Fed. Le 7 novembre dernier, la Fed a abaissé ses taux une nouvelle fois de 25 points de base. Reste à voir si cette nouvelle réduction aura le même effet sur la Banque du Canada, poussant ainsi à une autre baisse pour maintenir la compétitivité économique face aux États-Unis.

« Les actions du Conseil de la Réserve fédérale ne se limitent pas aux États-Unis. Elles ont aussi des répercussions dans d’autres parties du monde », a déclaré Reena Aggarwal, directrice du Psaros Center for Financial Markets and Policy de l’Université de Georgetown. En effet, en raison du statut du dollar américain comme monnaie de réserve mondiale chaque décision prises par la Fed a des répercussions sur les économies du monde entier.

La Banque centrale du Canada ne déroge pas à la règle et suit de près les décisions de son voisin, car les deux économies sont fortement liées, notamment sur le plan commercial. À titre d’exemple, si la Fed réduit ses taux tandis que la Banque du Canada reste immobile, cela pourrait entraîner une appréciation du dollar canadien (CAD) par rapport au dollar américain (USD), ce qui nuirait aux exportations canadiennes et, par conséquent, à l’économie du pays. Selon la théorie, si les États-Unis réduisent leurs taux d’intérêt, les investissements en dollars américains deviennent moins attractifs, ce qui entraîne un déplacement des capitaux vers le Canada (dans l’exemple où la Banque du Canada ne baisse pas ses taux), car les rendements y sont plus intéressants. Ce mouvement de capitaux augmente la demande de dollars canadiens (CAD), faisant ainsi grimper sa valeur. L’impact sur le taux de change est immédiat : avec un dollar canadien plus fort, le taux de change USD/CAD diminue, ce qui signifie que le dollar canadien devient plus cher pour les Américains. En conséquence, les exportations canadiennes deviennent plus coûteuses, ce qui réduit leur compétitivité et diminue les recettes du Canada.

Impact sur le dollar canadien : une question de compétitivité

Avant la baisse du 7 novembre, un écart important existait entre les taux d’intérêts canadiens et ceux américains. Les taux américains se situaient à 5% tandis que le taux directeur de la Banque du Canada était à 3,75%. La baisse effectuée par la Fed a donc contribué à réduire l’écart entre les deux taux, ce qui par le fait même contribue à atténuer les pressions à la baisse sur le dollar canadien. Cependant, le grand écart entre les deux taux directeur avec un taux de 3,25 % pour le Canada et 4,5 % pour les États-Unis, fait en sorte que le dollar USD est pour qu’un 1 dollar canadien équivaut à 0,70 $ USD.

Comment vous pourriez en profiter ?

Stimulation des marchés boursiers : ce que cela signifie pour vous

Revenons au principe fondamental de la baisse des taux d’intérêt. La Banque du Canada réduit ses taux lorsque l’économie ralentit, dans le but de stimuler l’activité économique. En abaissant les taux, la Banque facilite l’emprunt, incitant ainsi les ménages et les entreprises à emprunter davantage pour consommer ou investir. Cela augmente la demande globale, injecte plus d’argent dans l’économie et contribue ainsi à sa relance. Cette injection de capitaux dans l’économie est bénéfique pour la croissance des entreprises, c’est pourquoi en règle générale, lorsque les taux d’intérêts baissent, le marché boursier augmente. Mais comme Jeff Buchbinder l’explique « Chaque cycle est différent », c’est pourquoi il est primordial d’avoir une stratégie d’investissement diversifié. Un des portefeuilles diversifiés les plus connus est le 60/40. Consultez notre article pour démystifier son mystère et découvrir comment il peut s’intégrer à votre stratégie.

Un autre impact de la baisse des taux d’intérêt est que les obligations, les comptes d’épargne et les CPG deviennent moins attrayants, car leur rendement est directement lié au taux directeur. Cela peut donc entraîner un déplacement des capitaux vers le marché boursier, où les investisseurs recherchent de meilleurs rendements. De plus, selon Stephen Lingard, les petites capitalisations boursières pourraient être les plus avantagées par cette baisse de taux, car elles sont généralement plus dépendantes du coût de financement que les plus grosses capitalisations. Les entreprises qui ont recours au financement par la dette pourraient aussi en sortir gagnantes en profitant de taux d’intérêts plus bas.

Potentiel de gains en capital pour les détenteurs d’obligations

La valeur des obligations est inversement corrélée au taux d’intérêts. Autrement dit, lorsque la Fed baisse ses taux d’intérêt, les prix des obligations existantes, qui ont été émises à des taux plus élevés, augmentent. Nous avons déjà dédié un article qui explique les avantages d’investir dans les obligations. Cela représente une véritable opportunité de gains pour les investisseurs.

Stimulation des secteurs immobilier

La réduction du taux directeur peut également bénéficier aux secteurs sensibles aux taux d’intérêt, comme l’immobilier résidentiel et commercial. Avec des taux plus bas, les coûts de financement sont réduits, rendant les projets plus rentables et plus attrayants pour les investisseurs. Cela pourrait relancer la demande dans ces secteurs, qui avaient été affaiblis par les hausses de taux précédentes, entraînant ainsi une augmentation des prix.

Quels sont les risques ?

- Réduction des rendements moins risqués

Comme mentionné brièvement au point 3.1, lorsque les taux d’intérêt baissent, les nouvelles obligations sont émises à des taux plus faibles, ce qui les rend moins intéressantes pour les investisseurs. De plus, les CPG ont été particulièrement intéressants ces derniers mois, offrant des rendements élevés pour des actifs « sûrs ». Cependant, cette situation est sur le point de changer, car les taux offerts par les CPG sont directement liés au taux directeur. La réduction de ce dernier entraînera une baisse des rendements pour les investissements à faible risque.

Pression sur les retraités et les investisseurs en revenu fixe

À un certain âge et avec un niveau d’actifs suffisant, il devient essentiel de préserver son capital afin de pouvoir en profiter pleinement à la retraite. En général, plus on avance en âge, plus l’aversion au risque augmente, poussant l’investisseur à privilégier des placements sécuritaires qui protègent le capital, mais souvent au détriment des rendements. Cette approche est directement influencée par les décisions de la Fed, qui en abaissant ses taux, exerce une pression sur les investisseurs axés sur la préservation du capital. Les Canadiens, notamment les retraités, sont particulièrement touchés par cette situation, d’où l’importance d’adopter une stratégie d’investissement solide et efficace pour limiter l’impact de la baisse des rendements.

Prenez rendez-vous avec nous afin de revoir la diversification de votre portefeuille pour la retraite.

- Réduction des incitatifs à l’épargne

Avec la réduction des taux d’intérêt, l’épargne devient beaucoup moins attrayante, tandis que la consommation, à l’inverse, devient plus attirante. La baisse des taux d’emprunt rend l’emprunt moins intimidant. Cependant, cette situation peut être risquée pour les Canadiens. Il est crucial de ne pas compromettre sa santé financière en dépensant au-delà de ses moyens. C’est pourquoi il est essentiel de se faire accompagner par un conseiller financier afin de rester concentré sur ses objectifs financiers et de maintenir une gestion saine de ses finances.

- Attention aux bulles d’actifs

Un environnement de taux d’intérêt bas peut inciter les investisseurs à se tourner vers des actifs plus risqués pour augmenter leur rendement potentiel. Toutefois, il est essentiel de faire preuve de prudence dans ce contexte, car cela pourrait favoriser la formation de bulles spéculatives qui, en éclatant, entraîneraient des perturbations économiques.

Comment se positionner ?

En résumé, la baisse des taux offre à la fois des opportunités et des risques pour les Canadiens. Cependant, chaque aspect mentionné dans cet article reste incertain, d’où l’importance de suivre un plan financier bien défini. Il est également crucial d’être bien accompagné lors de décisions financières pour s’assurer de faire les meilleurs choix.

Prenez rendez-vous dès maintenant pour que nous puissions élaborer une stratégie d’investissement personnalisée, adaptée à votre situation et à vos objectifs financiers.

Sources

- CI GAM Market Pulse – Deep Dive – Gearing Up for Rate Cuts_Commentary_2024_09_EN (1).PDF