Découvrez ce que 80 % des propriétaires oublient de faire!

Renégocier votre hypothèque, cela peut sembler compliqué, mais saviez-vous que 8 propriétaires sur 10 passent à côté de milliers de dollars en ne le faisant pas?

La majorité accepte simplement l’offre de renouvellement de leur banque sans poser de questions, principalement parce qu'ils font confiance à leur institution et souhaitent gagner du temps en évitant de comparer d’autres offres. Mais saviez-vous que cela pourrait vous coûter très cher? Le renouvellement est une occasion parfaite de changer vos conditions et de réduire vos paiements. Et la bonne nouvelle, c’est facile avec l’aide d’un courtier hypothécaire.

C'est quoi, un renouvellement hypothécaire?

Votre hypothèque est souvent divisée en termes de 5 ans. À la fin de chaque terme, c’est votre chance de renégocier.

C’est une étape importante car vous pouvez :

- Changer de banque pour profiter d’un meilleur taux d’intérêt.

- Adapter votre type de taux (fixe ou variable) à votre situation financière.

- Modifier la durée de votre hypothèque pour réduire vos paiements.

Si vous ne faites rien, votre banque renouvellera automatiquement. Mais il est rare que ce soit à votre avantage!

Pourquoi le renouvellement est-il si important?

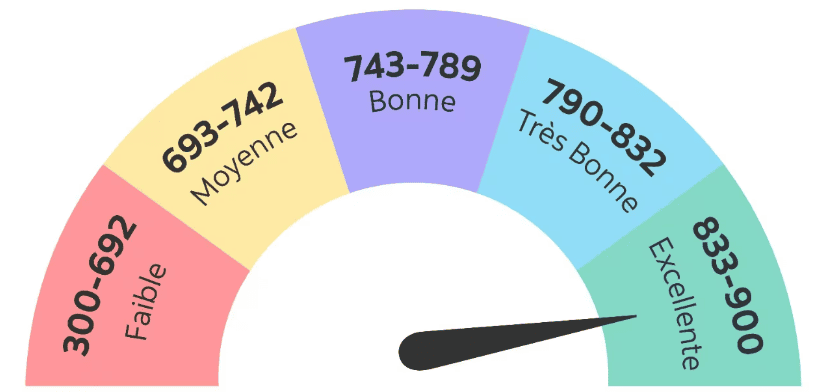

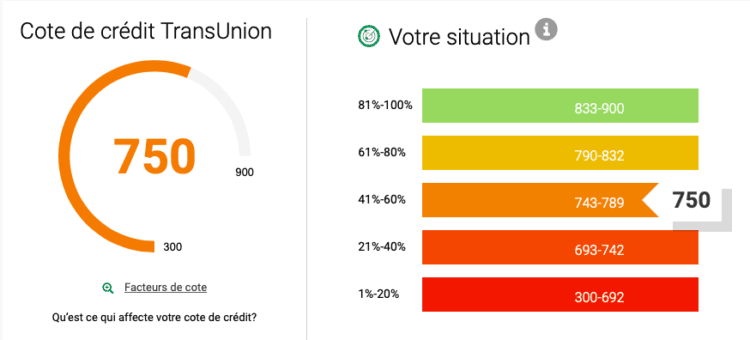

Le taux d’intérêt de votre hypothèque a un impact direct sur vos paiements mensuels. Voici un tableau qui illustre l’impact d’un écart de taux sur un prêt de 250 000 $ amorti sur 20 ans, en prenant 3 % comme taux de départ :

Renégocier peut faire une énorme différence pour votre budget, même un écart de taux de 0,5 % (de 3 % à 3,5 %) se traduit par une hausse d’environ 66 $ par mois, soit près de 4 000 $ sur 5 ans. À l’autre extrémité, passer de 3 % à 5 % représente 266 $ de plus par mois, soit 16 000 $ sur 5 ans. La renégociation d’un taux hypothécaire peut rapidement libérer des sommes considérables pour un voyage à chaque année ou des rénovations importantes par exemple!

3 erreurs fréquentes au renouvellement

1. Accepter l’offre sans poser de questions. Votre banque ne vous proposera pas forcément la meilleure offre. Prenez le temps de comparer.

2. Attendre à la dernière minute. Commencez à explorer vos options 4 à 6 mois avant la fin de votre terme.

3. Passer à côté des avantages d’un courtier. Le courtier magasine, négocie et vous simplifie tout le processus. Beaucoup pensent à tort que les courtiers coûtent cher ou ne valent pas la peine. En réalité, leur service est 100 % gratuit.

Pourquoi faire affaire avec un courtier?

Il fait tout pour vous :

- Votre courtier magasine parmi plusieurs banques pour trouver le meilleur taux.

- Il négocie les meilleurs taux pour maximiser vos économies. Grâce à son expertise et à ses relations avec les prêteurs, il peut obtenir des taux et des conditions que vous ne pourriez pas avoir seul.

- Il simplifie tout. Fini le stress! Plus besoin de vous casser la tête avec les papiers, votre courtier s’occupe des démarches, pendant que vous vous concentrez sur ce qui compte vraiment.

Comment cela fonctionne?

Faire affaire avec un courtier, c’est simple et rapide. Vous contactez un courtier et lui expliquez que votre hypothèque arrive à échéance. Il analyse vos besoins et magasine les meilleures offres pour vous. Ensuite, vous choisissez l’hypothèque qui vous convient, signez et commencez à économiser immédiatement.

N’attendez pas que votre banque vous impose ses conditions. Appelez un courtier maintenant et découvrez combien vous pourriez économiser!

Auteur: Pascal Dion

Auteur: Pascal Dion