Devant la montée significative des taux d'intérêt, de plus en plus d'investisseurs se tournent vers les obligations. Bien que souvent vues comme complexes, les obligations sont très intéressantes de nos jours, surtout dans le climat économique actuel marqué par l'incertitude et la volatilité.

Mais pourquoi les obligations sont-elles désormais essentielles pour améliorer les performances d'un portefeuille tout en diminuant les risques?

Ce graphique présente l'évolution des taux d'intérêt directeur au cours des 25 dernières années.

Ce graphique présente l'évolution des taux d'intérêt directeur au cours des 25 dernières années.

https://finance.yahoo.com/news/yield-curve-sending-recession-warning-214959325.html

Imagine que tu as un ami qui a besoin de 100 $. Tu lui prêtes l'argent, et il te dit : « Promis, je vais te rembourser ton 100 $ dans 5 ans, en plus, je vais te donner 5 $ chaque année pour te remercier. »

Si tu as besoin de récupérer ton argent avant les 5 ans, tu as la possibilité de revendre ton prêt à une autre personne. Mais le prix pourrait changer, ça dépend de plein de choses, comme si ton ami semble toujours capable de rembourser ou si les gens trouvent que 5 $ par année, c'est assez pour le risque qu'ils prennent.

En gros, acheter une obligation, c'est prêter de l'argent maintenant pour en recevoir plus tard, avec un petit extra chaque année pour ton trouble. C'est considéré peu risqué, surtout avec les obligations du gouvernement, car c’est très rare qu’il ne rembourse pas ses dettes

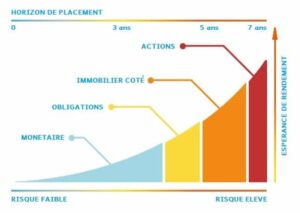

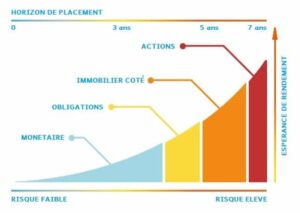

Cette image présente une comparaison du niveau de risque associé à différents actifs d'investissement.

Cette image présente une comparaison du niveau de risque associé à différents actifs d'investissement.

http://www.investiralongterme.fr/plan-de-marche-en-5-etapes/

http://www.investiralongterme.fr/plan-de-marche-en-5-etapes/

Les obligations fonctionnent sur le même principe que le prêt à un ami, mais à une échelle beaucoup plus grande et avec des règles plus strictes. Les obligations offrent un moyen pour les gouvernements ou les entreprises de financer leurs projets ou de gérer leur dette. Par exemple, si un gouvernement a besoin d'argent pour construire de nouvelles écoles ou améliorer l'infrastructure, il peut choisir d'émettre des obligations, invitant ainsi les investisseurs à les acheter afin de sécuriser un financement pour son projet.

En retour, le gouvernement s'engage à rembourser le prêt à une date future prédéterminée, ainsi qu'à verser des intérêts périodiques pour compenser le risque qui est pris par les prêteurs.

Avant de se lancer dans l'investissement en obligations, il est essentiel de saisir non seulement les avantages des obligations, mais aussi leurs particularités par rapport à d'autres types d'investissements comme les actions.

Les obligations sont considérées comme des titres à revenu fixe, car l'investisseur connaît le montant exact qu'il récupérera s'il conserve le titre jusqu'à l'échéance. Pour les investisseurs, c'est une forme de placement qui peut offrir un retour plus stable et prévisible comparé à d'autres options plus volatiles comme les actions. Ces paiements d'intérêts, appelés coupons, peuvent être une source de revenus supplémentaire ou servir à réinvestir dans d'autres investissements.

Les obligations sont souvent considérées comme des valeurs refuges en période d'incertitude économique, car elles offrent une relative stabilité et peuvent servir de bouclier contre les perturbations sur les marchés financier. C'est pourquoi les gens à faible tolérance au risque préfèrent souvent mettre une partie considérable de leur investissement dans des obligations. Cela ne veut pas dire qu'il n'y a aucun risque, mais ça ressemble beaucoup moins à des montagnes russes que le marché boursier. Elles peuvent jouer un rôle essentiel dans la diversification d'un portefeuille d'investissement et contribuer à atteindre un équilibre entre rendement et sécurité.

Cette image illustre l'augmentation drastique des taux d'intérêt.

Cette image illustre l'augmentation drastique des taux d'intérêt.

https://www.visualcapitalist.com/comparing-the-speed-of-u-s-interest-rate-hikes/

Saviez-vous qu’en ce moment, nous traversons une période où les taux d'intérêt sont particulièrement élevés, ce qui ouvre une fenêtre d'opportunité pour les investisseurs? C'est le moment idéal pour envisager l'achat d'obligations, car elles promettent des rendements supérieurs à ceux que nous avons vu dans les dernières années.

En 2023, le marché des obligations au Québec a pris un virage significatif par rapport aux années précédentes. Avec la montée drastique des taux d'intérêt, on assiste à une nouvelle dynamique : les obligations nouvellement émises présentent des rendements nettement plus intéressants. Il s’agit d’une situation bien différente par rapport aux années 2021 et 2022, où les taux presque à 0 % donnaient des rendements moins profitables. Cette augmentation des taux a aussi provoqué une baisse des prix pour les obligations émises dans le passé, créant des occasions d'investissement potentiellement avantageux.

En effet, lorsque les taux d'intérêt augmentent, les prix des obligations existantes tendent à baisser, puisque les nouvelles obligations sont émises avec de meilleurs taux d’intérêts.

Inversement, si les taux baissent, les obligations existantes deviennent plus précieuses et augmente en valeur. C'est une occasion à saisir : investir dans des obligations maintenant, c'est comme profiter d'une promotion avant qu'elle n'expire, car lorsque les taux baissent, vos obligations à haut rendement fixe deviennent encore plus désirables sur le marché. Normalement, les taux ne vont pas rester élevés pour toujours, ce qui fait de la situation actuelle une opportunité à ne pas manquer pour ceux qui cherchent à optimiser leur portefeuille d'investissement.

Ce tableau représente l'effet des hausses et baisses des taux d'intérêt sur la valeur des obligations.

Ce tableau représente l'effet des hausses et baisses des taux d'intérêt sur la valeur des obligations.

Avant de se lancer dans l'achat d'obligations, il est essentiel de savoir qu'il existe diverses catégories de ces titres, chacune ayant ses caractéristiques et niveaux de risque :

Les investisseurs ne devraient pas mettre tous leurs œufs dans le même panier. En diversifiant les types d'obligations dans un portefeuille, on peut minimiser le risque global. Dans un environnement en mutation avec des taux d'intérêt variables, il est primordial pour les investisseurs de rester informés et de comprendre comment les changements peuvent affecter leurs investissements en obligations. Avec une stratégie d'investissement bien diversifiée, les obligations peuvent servir de fondation solide pour un portefeuille, apportant à la fois stabilité et revenus réguliers.

Les investisseurs ne devraient pas mettre tous leurs œufs dans le même panier. En diversifiant les types d'obligations dans un portefeuille, on peut minimiser le risque global. Dans un environnement en mutation avec des taux d'intérêt variables, il est primordial pour les investisseurs de rester informés et de comprendre comment les changements peuvent affecter leurs investissements en obligations. Avec une stratégie d'investissement bien diversifiée, les obligations peuvent servir de fondation solide pour un portefeuille, apportant à la fois stabilité et revenus réguliers.

Que vous cherchiez à stabiliser votre portefeuille, à assurer une rentrée d’argent stable ou à profiter des taux d'intérêt actuels, cliquez ici pour prendre rendez-vous dès aujourd'hui avec l'un de nos spécialistes financiers pour discuter de votre situation et explorez les possibilités que les obligations peuvent vous offrir.

Auteur: Pascal Dion

Sources :

%20pr%C3%A9vu%2C%20l%E2%80%99%C3%A9metteur%20vous%20rembourse%20le%20montant%20emprunt%C3%A9.

https://www.comparatifsbanques.ca/les-etf-dobligations-municipales-sont-ils-exoneres-dimpot/

https://finance.yahoo.com/news/yield-curve-sending-recession-warning-214959325.html

http://www.investiralongterme.fr/plan-de-marche-en-5-etapes/

https://www.visualcapitalist.com/comparing-the-speed-of-u-s-interest-rate-hikes/

Devant la montée significative des taux d'intérêt, de plus en plus d'investisseurs se tournent vers les obligations. Bien que souvent vues comme complexes, les obligations sont très intéressantes de nos jours, surtout dans le climat économique actuel marqué par l'incertitude et la volatilité.

Mais pourquoi les obligations sont-elles désormais essentielles pour améliorer les performances d'un portefeuille tout en diminuant les risques?

Ce graphique présente l'évolution des taux d'intérêt directeur au cours des 25 dernières années.

Ce graphique présente l'évolution des taux d'intérêt directeur au cours des 25 dernières années.

https://finance.yahoo.com/news/yield-curve-sending-recession-warning-214959325.html

Imagine que tu as un ami qui a besoin de 100 $. Tu lui prêtes l'argent, et il te dit : « Promis, je vais te rembourser ton 100 $ dans 5 ans, en plus, je vais te donner 5 $ chaque année pour te remercier. »

Si tu as besoin de récupérer ton argent avant les 5 ans, tu as la possibilité de revendre ton prêt à une autre personne. Mais le prix pourrait changer, ça dépend de plein de choses, comme si ton ami semble toujours capable de rembourser ou si les gens trouvent que 5 $ par année, c'est assez pour le risque qu'ils prennent.

En gros, acheter une obligation, c'est prêter de l'argent maintenant pour en recevoir plus tard, avec un petit extra chaque année pour ton trouble. C'est considéré peu risqué, surtout avec les obligations du gouvernement, car c’est très rare qu’il ne rembourse pas ses dettes

Cette image présente une comparaison du niveau de risque associé à différents actifs d'investissement.

Cette image présente une comparaison du niveau de risque associé à différents actifs d'investissement.

http://www.investiralongterme.fr/plan-de-marche-en-5-etapes/

http://www.investiralongterme.fr/plan-de-marche-en-5-etapes/

Les obligations fonctionnent sur le même principe que le prêt à un ami, mais à une échelle beaucoup plus grande et avec des règles plus strictes. Les obligations offrent un moyen pour les gouvernements ou les entreprises de financer leurs projets ou de gérer leur dette. Par exemple, si un gouvernement a besoin d'argent pour construire de nouvelles écoles ou améliorer l'infrastructure, il peut choisir d'émettre des obligations, invitant ainsi les investisseurs à les acheter afin de sécuriser un financement pour son projet.

En retour, le gouvernement s'engage à rembourser le prêt à une date future prédéterminée, ainsi qu'à verser des intérêts périodiques pour compenser le risque qui est pris par les prêteurs.

Avant de se lancer dans l'investissement en obligations, il est essentiel de saisir non seulement les avantages des obligations, mais aussi leurs particularités par rapport à d'autres types d'investissements comme les actions.

Les obligations sont considérées comme des titres à revenu fixe, car l'investisseur connaît le montant exact qu'il récupérera s'il conserve le titre jusqu'à l'échéance. Pour les investisseurs, c'est une forme de placement qui peut offrir un retour plus stable et prévisible comparé à d'autres options plus volatiles comme les actions. Ces paiements d'intérêts, appelés coupons, peuvent être une source de revenus supplémentaire ou servir à réinvestir dans d'autres investissements.

Les obligations sont souvent considérées comme des valeurs refuges en période d'incertitude économique, car elles offrent une relative stabilité et peuvent servir de bouclier contre les perturbations sur les marchés financier. C'est pourquoi les gens à faible tolérance au risque préfèrent souvent mettre une partie considérable de leur investissement dans des obligations. Cela ne veut pas dire qu'il n'y a aucun risque, mais ça ressemble beaucoup moins à des montagnes russes que le marché boursier. Elles peuvent jouer un rôle essentiel dans la diversification d'un portefeuille d'investissement et contribuer à atteindre un équilibre entre rendement et sécurité.

Cette image illustre l'augmentation drastique des taux d'intérêt.

Cette image illustre l'augmentation drastique des taux d'intérêt.

https://www.visualcapitalist.com/comparing-the-speed-of-u-s-interest-rate-hikes/

Saviez-vous qu’en ce moment, nous traversons une période où les taux d'intérêt sont particulièrement élevés, ce qui ouvre une fenêtre d'opportunité pour les investisseurs? C'est le moment idéal pour envisager l'achat d'obligations, car elles promettent des rendements supérieurs à ceux que nous avons vu dans les dernières années.

En 2023, le marché des obligations au Québec a pris un virage significatif par rapport aux années précédentes. Avec la montée drastique des taux d'intérêt, on assiste à une nouvelle dynamique : les obligations nouvellement émises présentent des rendements nettement plus intéressants. Il s’agit d’une situation bien différente par rapport aux années 2021 et 2022, où les taux presque à 0 % donnaient des rendements moins profitables. Cette augmentation des taux a aussi provoqué une baisse des prix pour les obligations émises dans le passé, créant des occasions d'investissement potentiellement avantageux.

En effet, lorsque les taux d'intérêt augmentent, les prix des obligations existantes tendent à baisser, puisque les nouvelles obligations sont émises avec de meilleurs taux d’intérêts.

Inversement, si les taux baissent, les obligations existantes deviennent plus précieuses et augmente en valeur. C'est une occasion à saisir : investir dans des obligations maintenant, c'est comme profiter d'une promotion avant qu'elle n'expire, car lorsque les taux baissent, vos obligations à haut rendement fixe deviennent encore plus désirables sur le marché. Normalement, les taux ne vont pas rester élevés pour toujours, ce qui fait de la situation actuelle une opportunité à ne pas manquer pour ceux qui cherchent à optimiser leur portefeuille d'investissement.

Ce tableau représente l'effet des hausses et baisses des taux d'intérêt sur la valeur des obligations.

Ce tableau représente l'effet des hausses et baisses des taux d'intérêt sur la valeur des obligations.

Avant de se lancer dans l'achat d'obligations, il est essentiel de savoir qu'il existe diverses catégories de ces titres, chacune ayant ses caractéristiques et niveaux de risque :

Les investisseurs ne devraient pas mettre tous leurs œufs dans le même panier. En diversifiant les types d'obligations dans un portefeuille, on peut minimiser le risque global. Dans un environnement en mutation avec des taux d'intérêt variables, il est primordial pour les investisseurs de rester informés et de comprendre comment les changements peuvent affecter leurs investissements en obligations. Avec une stratégie d'investissement bien diversifiée, les obligations peuvent servir de fondation solide pour un portefeuille, apportant à la fois stabilité et revenus réguliers.

Les investisseurs ne devraient pas mettre tous leurs œufs dans le même panier. En diversifiant les types d'obligations dans un portefeuille, on peut minimiser le risque global. Dans un environnement en mutation avec des taux d'intérêt variables, il est primordial pour les investisseurs de rester informés et de comprendre comment les changements peuvent affecter leurs investissements en obligations. Avec une stratégie d'investissement bien diversifiée, les obligations peuvent servir de fondation solide pour un portefeuille, apportant à la fois stabilité et revenus réguliers.

Que vous cherchiez à stabiliser votre portefeuille, à assurer une rentrée d’argent stable ou à profiter des taux d'intérêt actuels, cliquez ici pour prendre rendez-vous dès aujourd'hui avec l'un de nos spécialistes financiers pour discuter de votre situation et explorez les possibilités que les obligations peuvent vous offrir.

Auteur: Pascal Dion

Sources :

%20pr%C3%A9vu%2C%20l%E2%80%99%C3%A9metteur%20vous%20rembourse%20le%20montant%20emprunt%C3%A9.

https://www.comparatifsbanques.ca/les-etf-dobligations-municipales-sont-ils-exoneres-dimpot/

https://finance.yahoo.com/news/yield-curve-sending-recession-warning-214959325.html

http://www.investiralongterme.fr/plan-de-marche-en-5-etapes/

https://www.visualcapitalist.com/comparing-the-speed-of-u-s-interest-rate-hikes/

Abonnez-vous

à notre infolettre