Si vous épargnez pour votre retraite, vous avez probablement un REER (Régime enregistré d’épargne-retraite). Mais savez-vous ce qu’il advient de votre REER lorsque vous commencez à utiliser cet argent pour vivre? C’est là qu’entre en jeu le FERR (Fonds enregistré de revenu de retraite).

Qu’est-ce qu’un FERR?

Le FERR est un régime établi par le gouvernement qui vous permet de transformer l’argent accumulé dans vos REER, RPAC, RPD, CELIAPP ou d’un autre FERR en revenu de retraite. Contrairement au REER, qui sert à épargner, le FERR est conçu pour vous fournir un revenu régulier tout en permettant à votre argent de continuer à croître à l’abri de l’impôt.

Quand devez vous transférer votre REER en FERR?

Premièrement, il y a une date limite. Il faut obligatoirement convertir votre REER en FERR avant le 31 décembre de l’année où vous atteignez 71 ans.

Imaginons que Paul a 71 ans le 20 janvier 2025. Il doit convertir son REER en FERR avant le 31 décembre 2025. S’il ne le fait pas, son REER sera fermé automatiquement. Il devra retirer la totalité du montant de son REER et ce montant sera considéré comme un revenu imposable pour l’année 2026. En le convertissant, il pourra retirer son argent au fur et à mesure qu’il en a besoin et payer moins d’impôts.

Cependant, le transfert de REER en FERR peut aussi se faire avant l’âge de 71 ans. Vous pouvez choisir de convertir votre REER en FERR plus tôt si vous souhaitez commencer à retirer un revenu de retraite.

Cela peut être utile si vous répondez au moins à la première condition:

- Vous êtes déjà à la retraite.

- Vous avez besoin d’un revenu supplémentaire.

- Votre revenu imposable est faible et vous voulez minimiser l’impôt.

Recevoir un crédit d’impôt gratuit dès l’âge de 65 ans

Lorsque vous atteignez l’âge de 65 ans, vous êtes admissible à l’ouverture d’un FERR afin de bénéficier d’un crédit d’impôt. Si vous touchez jusqu’à 2 000$ de revenu de pension admissible, vous pouvez réclamer un crédit d’impôt jusqu’à 408$.

Par exemple :

- M. Tremblay, qui vit au Québec, a 65 ans et a accumulé un million de dollars dans son REER.

- Il décide de commencer à retirer de l’argent tôt pour réduire ses impôts.

- Il ouvre un FERR et y transfère 12 000 $ de son REER.

- Ensuite, il retire 2 000 $ par année de son FERR, ce qui lui permet de réclamer un crédit d’impôt pour revenu de pension et d’économiser 408 $ d’impôt chaque année.

Sa conjointe, à 65 ans, fait la même chose. Ensemble, ils économisent 816 $ d’impôt par année.

À 71 ans, M. Tremblay transfère tout ce qui reste dans son REER vers son FERR. À partir de 72 ans, les retraits du FERR lui permettent toujours de profiter du crédit d’impôt, réduisant ainsi leurs impôts encore plus.

Le fractionnement de revenu de pension

Les retraits du FERR peuvent être partagés entre les conjoints grâce au fractionnement des revenus de pension. Cela permet de transférer jusqu’à 50 % du montant retiré au conjoint, qui paiera l’impôt sur cette part.

Si M. Tremblay a un taux d’impôt plus élevé que sa conjointe, cette stratégie peut les aider à payer moins d’impôts.

Par exemple, si M. Tremblay est imposé à 50 % et sa conjointe à 25 %, il peut transférer 1 000 $ de son retrait annuel de 2 000 $ à sa conjointe. Cela leur ferait économiser 250 $ d’impôt par année.

En utilisant cette méthode et le crédit d’impôt pour revenu de pension, le couple pourrait économiser beaucoup sur leurs impôts au fil du temps.

Comment fonctionne le FERR à 71 ans?

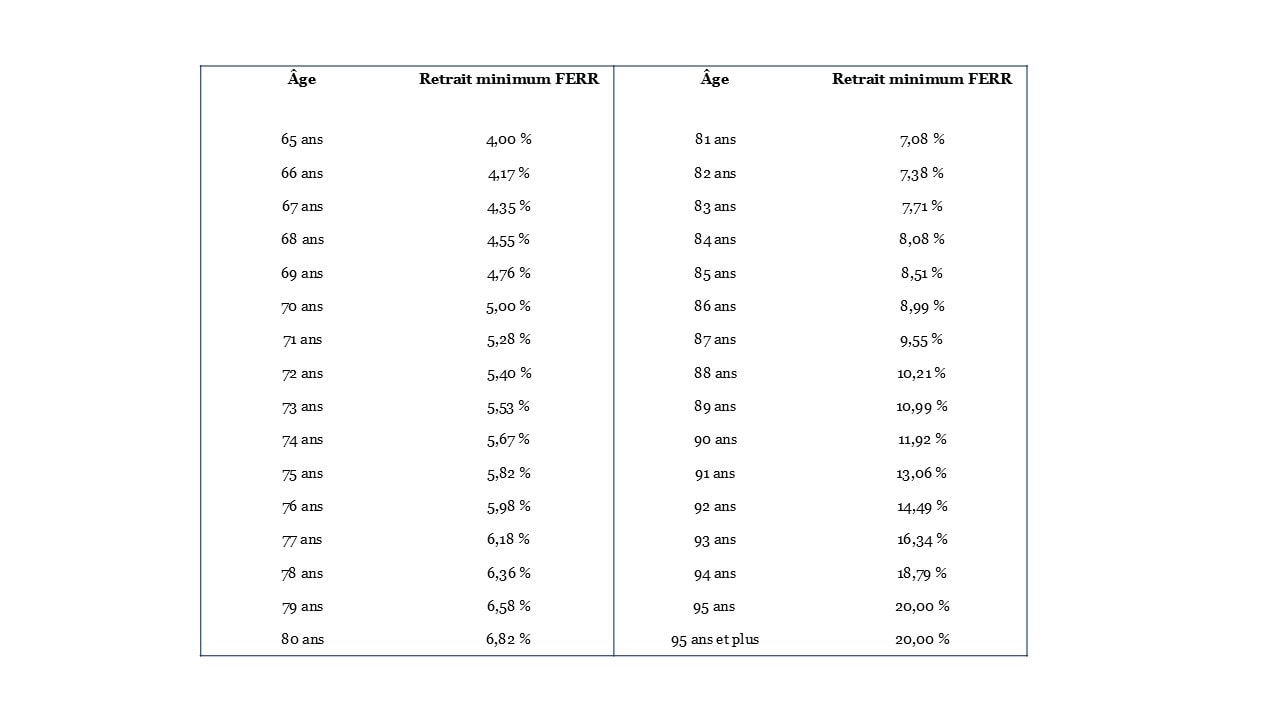

Le FERR fonctionne avec des retraits minimums : Une fois votre FERR créé, vous devez retirer un montant minimum chaque année. Ce montant est calculé en fonction d’un pourcentage basé sur votre âge ou celui de votre conjoint(e). Plus vous êtes jeune, plus le pourcentage est bas (voir tableau dessous: Retraits minimums d’un FERR).

Le FERR offre une flexibilité dans vos retraits : Bien que vous soyez obligé de retirer le minimum chaque année, vous pouvez retirer davantage si nécessaire. Toutefois, ces retraits seront ajoutés à votre revenu imposable. L’argent restant dans votre FERR continue de croître à l’abri de l’impôt, tout comme dans un REER.

Retraits minimums d’un FERR

Le tableau ci-joint indique les pourcentages de retrait minimum d’un FERR d’après les âges. Comme vous pouvez le constater, les pourcentages de retrait annuels augmentent graduellement jusqu’à l’âge de 95 ans.

Par exemple, le retrait minimum d’un FERR de 500 000$ à l’âge de 72 ans correspond à 27 000$. Ce qui équivaut à 5,40% du capital de 500 000$.

Pourquoi transférer votre REER en FERR?

- Cela vous permet d’accéder à votre épargne. Le FERR vous permet d’utiliser l’argent que vous avez patiemment accumulé pendant vos années de travail.

- Le transfert permet d’éviter des conséquences fiscales considérables. Convertir votre REER en FERR à temps vous évite de devoir inclure tout le montant de votre REER dans votre revenu imposable d’un seul coup.

- Le FERR permet à votre capital de croître à l’abri de l’impôt tout en vous offrant un revenu.

Il est important de planifier vos retraits à l’avance et de calculer combien vous devrez retirer chaque année pour bien structurer votre plan de retraite.

Comme chaque situation est unique, consultez l’un de nos planificateurs financiers pour obtenir un plan adapté à vos besoins. Chez Stratéginc, votre retraite est notre priorité!